比如刘自强经理,14年只管理一只基,管理金额10亿,属于调仓换股非常方便且专注度极高的基金经理,而且金额足够带来他的成熟经验。

目前前十平均pe10.92,前十占比39.5%,都属于非常好的范畴。

再来看主动基金基金经理的魅力,现在的前十占比全部亏损,而且幅度还不小。但是上周5居然盈利1.8%,证明基金经理调仓了,而且调仓幅度和行业都很大。

这轮行情最大回撤14.53%,在我这里属于较高水平,评级属于加星。

近3年涨幅139.94,非常符合我的要求

拉长时间来看,经理经过十四年洗礼,越来越稳健。

近期我感觉自己地产也没有达到我的预期,准备主动稍微削弱地产比例,不动基建比例,因为现在胳膊拗不过大腿,如果医药,白酒,航空航天,消费电子,都涨幅过大,我还会回来这里避险。周一看行情,如果地产涨或平盘,我就退出一部分基金换到刘自强的这基金里。预期一直持有,等7月看他如何调仓的。

关注我,我们一起3年100%收益,一起学习基金的底层逻辑,如果有好的基金,欢迎一起学习。

一:现在基金为什么一直跌,该退出吗

5月以来,新能源相关板块轮番上演了涨停潮,中证新能指数的涨幅超过了40%,不少新能源基金“急速回血”,超过400只新能源基金涨幅超30%,更有部分主题近的涨幅超过了50%。

近期新能源基金的大涨,还要归功于新能源板块个股的强力拉动,以“宁王”为例,近期的涨幅就有15%左右。此外,A股首个跻身万亿市值俱乐部的国产汽车品牌——比亚迪近期的涨幅也接近50%。

不过,比亚迪的“万亿宝座”没能坐稳几天,6月14日其便跌穿了万亿市值,并开启了陆续的“微跌”。“反弹猝不及防,调整说来就来”,成长股难道真的是“渣男”?到底我们能不能实现精准择时?

01 担心客户“高位站岗”,机构取消发行新能源产品近一个月以来高达50%的涨幅,让大家对新能源板块又爱又恨,既想上车,又怕被套牢,但已经有理财机构帮客户做了选择。

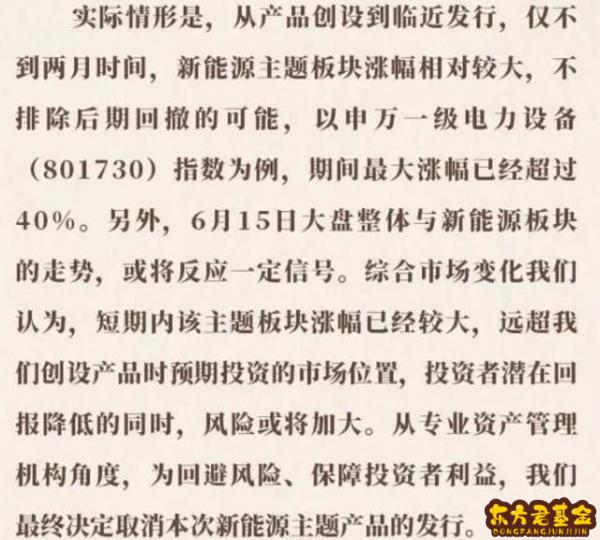

近日,一家理财机构发布公告表示,一款原定于6月下旬发行的 “一年期新能源主题产品”将取消发行。其在公告里表示,由于近期新能源板块的涨幅较为剧烈,已经超过当初创设产品时的预期,为回避风险、保障投资者利益,最终决定取消本次新能源主题产品的发行。

近期新能源的走势确实非常强势,主要有几方面的原因。首先,是政策支持。5月底的时候,相关部门就出台了政策,鼓励新能源汽车下乡,此外,随着全国疫情得到控制,特别是上海的复工复产,对新能源汽车行业也是重大利好,东莞证券估计,新能源产业链将在疫情缓解后实现产销回补,迎来恢复性增长。

其次,地缘局势的缓和也缓解了新能源原材料的涨价危机,大宗商品的价格通胀有望见顶回落。最后,新能源经历了前段时间的深度调整后,市场风险基本得到了释放,此次反弹也能看成是板块价值回归后的“二次探高”。

02 新能源板块到底还能不能“追”?新能源板块走到了另一个“阶段性高位”,对于后续能否继续“上车”,机构间也有分歧,比如上文提到的机构,便因为担心新能源板块后续会迎来回调,而直接取消发行产品。

但对此操作,也有不少机构持不同的意见。光大理财在今年初成立了一款权益类的新能源主题产品,随着新能源板块的强势反弹,该产品在近一个月以来收获了超过30% 的上涨,光大理财股票投资部总经理周亚君表示,之所以发行这款产品,是因为长期看好新能源赛道,认为当中有很好的投资机会。

这其实也代表了市场对于“新能源”此类成长板块的不同看法。一方面对新能源近期的暴涨感到焦虑,担心现在上车会踏空甚至被套牢;但又看好新能源板块的成长性,希望通过长期持有,来获取时间带来的红利。

当前的新能源板块确实是风险与机会并存,长期来看,行业的景气度仍维持高涨,但短期内由于板块已冲高不少,此时入场,或可能面临净值波动的风险。

从短期来看,上述机构取消发行“一年期新能源主题产品”,可能是担心板块现在的点位太高,一旦市场回调,便会影响产品的业绩,但这样的产品真的能通过“精准择时”来提高收益,或规避风险呢?

03 公募基金到底要不要“精准择时”首先,精准择时不一定能带来更高收益。易方达基金曾给出这样一个测算,模拟一个追涨杀跌购买基金的策略——上涨10%全仓买入该基金指数,下跌10%则全仓卖出该基金指数。

按照这个“追涨杀跌”策略买卖股票基金指数,结果显示,从2016-2021年为止,该策略一共取得41%的收益率, 但如果我们一直持有,则能获得68%的收益率,苦苦交易还不如“佛系等待”。

而避开“下跌”的同时,往往也会错过“上涨”。以沪深300指数为例,暴跌点和暴涨点常常连续出现, 如果将这些暴涨暴跌的日子全部去除,我们依然可以获得202%的收益,与完整区间段的收益相差不大,这说明短期择时对长期的结果来说并不关键。

数据

其次,精准择时不如长期坚持。基金不需要“精准择时”,并不是说完全不需要择时,而是不需要短线择时,这是因为非专业的投资者很难把握市场的小幅波动,甚至在此过程中容易出现追涨杀跌。

而且,基金最终收益的高低大小,其实更依赖于大周期级别的择时,通过长期持有,能有效避免短线择时导致的负收益,同时享受周期带来的红利。

招商证券通过测算显示,随着持有期限的延长,滚动持有各宽基指数获得正收益的概率明显增加。持有期超过5年后,各宽基指数胜率均大于90%。

最后,优秀的策略经得起时间的验证。如果一个投资策略仅仅因为涨了两个月就不是一个好策略了,那说明它一开始可能就不是个好策略,就如当前的新能源板块一样。

但如果我们确实担心板块短期内会回调,不妨采取分配投入“定投思路”,来降低我们的投资风险。

中信证券做了一个测算,今年以来不少基金都出现了较大的回调,但假设我们同时在年初一次性买入指数,和开启相应的指数基金定投,结果显示,定投的亏损幅度要比一次性持有更低,也更接近回本。

数据

不管是对于资金管理者,还是我们自己来说,任何一个投资策略都应该是经过对市场基本面的调研,对行业的深入了解之后才会出现的,这样的策略往往也经得起时间周期的考验,当中或许会经理波动的煎熬,但如果我们将时间放长来看,短期的择时往往并非关键。

相比起犹豫不决的等待,你何时开启投资,用何种形式加入市场,能否在市场坚持下去,这些行为往往更能决定你的收益,你若肯静待,花自然会开!