百万医疗险的缺点,你在投保前都了解清楚吗?

很多人都知道百万医疗很划算,只听到了它价格便宜,性价比高,但对他的缺点一概不知,这样理赔就会出现很多的问题。所以今天我给大家总结一下百万医疗险,需要注意的五个缺点。

第一个就是一般都有1万的免赔额,导致理赔门槛较高。通常理赔时,社保报销完之后,再减去1万的免赔额度,余下部分才进入百万医疗的报销范围,并不是说你看病花了1万就能报销的。根据相关的数据,2020年我国次均住院医疗费用是12657元,对应的次均医保报销金额是8219元,也就是说,每次住院自己花费的钱平均是在4438元。换句话说,这样根本达不到百万医疗1万块的免赔门槛。所以呢,大家一定要清楚,百医疗险主要是解决大病医疗开支的,而不是小病小痛来薅保险公司羊毛的。

第二个缺点呢,百医疗险,有报销范围的限制。大多数的产品呢,都会要求在二级或者二级以上的公立医院的普通病房才能赔付,如果入住的是VIP病房特需部,大部分的百医疗险呢,都是无法报销的,而且如果需要院外购药,比如说一些抗癌的靶向药,大多数的产品也是不报销的。

第三个缺点呢,百万医疗险的健康告知核保是极其严格的,如果你不具备一定的保险知识,无法正确的完成健康告知的环节的话,那么日后出险就很容易导致拒赔。

第四个缺点:大部分百万医疗没有保证续保的条款,一旦出险是有可能无法续保的,那后续的医疗保障也就没有了。

最后一点,百万医疗的保费采用自然费率,随着年龄的增长,保费也是会跟着同步上涨的,而且保险公司都保留了涨价的权利,如果未来医疗费用上涨幅度比较大的话,百万医疗险保费也会相应的调整。

那既然有这么多的缺点,百万医疗险到底还要不要买呢?我们下期继续分享,点关注,了解更多保险知识!

一:2022年医疗基金怎么样

这只基金是新基金,目前处于募集期,只能够认购,即一次性购买。由于基金并没有成立,暂时还不能开放定投或者申购,需要等到基金成立并且经过封闭期建仓完成之后,打开申购赎回时,才能同时开放定投。这个封闭期最长3个月,基金公司有权提前,具体看基金公司的公告。前两只富国的新基金都是3个月用完才开放,这个可能也是的,但是这个主要看基金经理,不好把握。医药主题的基金,主要跟踪医药行业,这是比较稳健的行业,未来前景很好,毕竟老龄化越来越严重,生活水平提高,对医药行业的需求很大,虽然估值很贵,但是有增长摆在那,还是很有投资价值的,尤其在股市低迷阶段,医药更是避险良港。富国的权益投资水平还是不错的,也可以。建议看好医药,可以投资。如果嫌这只要等时间,现在汇添富医药、融通医疗、易方达医疗都是已经成立很长时间的,现在就可以买,你可以看一下。

如有不懂之处,真诚欢迎追问;如果有幸帮助到你,请及时采纳!谢谢啦!

二:2020年基金收益怎么样

中国基金报

2019年和2020年,无疑是公募权益基金的“高光时代”,业绩充分证明了“炒股不如买基金”。

数据显示,截至11月6日,今年以来已经有9只基金实现翻倍,又成为一个翻倍基金频出的年份。目前业绩超过90%的基金也不少,也具备实现业绩翻倍的潜力。

更值得

9只基金业绩超100%

2019年,直到11月才有第一只年度翻倍基金出炉,而今年在7月23日,融通医疗保健基金净值增长率达100.29%,率先成为2020年首只翻倍基金。不过,后续随着市场波动起伏,翻倍基金的数量也在波动。

近期美国大选成为

今年一批基金表现神勇,下图正是截至11月6日,今年以来涨幅超100%的基金。

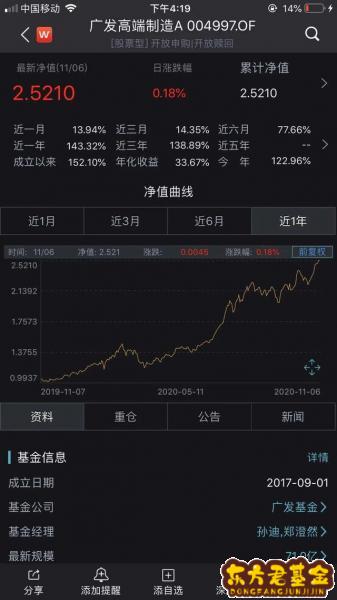

目前孙迪,郑澄然管理的广发高端制造以122.96%的回报率,成为2020年主动权益市场最高(剔除分级基金B类),也是今年目前唯一一只收益率超120%的基金。

从广发高端制造近期净值走势看,近两周净值涨幅迅猛,周收益率分别达到7.51%、5.64%,也因此表现较好,成为市场领跑者。

在广发高端制造三季报显示,三季度新增了化工、电子板块的配置,在全球经济弱复苏的背景下,低估值的制造行业有望获得较好的超额收益,同时科技类资产仍然有较高的性价比。

其中季报显示,在宏观经济方面,今年三季度海外流动性呈现宽松的态势,欧美继续推进复工复产,重启经济。四季度影响市场的两大核心因素为宏观层面的流动性以及微观企业的盈利。目前来看两个因素都比较平稳。从政策面来看,今年是“十三五规划”的收官之年,“十四五规划”将会是市场

农银汇理基金经理赵诣所管理的农银汇理工业4.0、农银汇理新能源主题、农银汇理新能源主题三只基金紧随其后,今年以来收益率均在“110%-120%”区间之内。

若看农银汇理工业4.0的三季报来看,赵诣写道,目前组合持仓仍然主要集中在计算机、电子、机械、新能源等行业。

同时,赵诣展望下个季度表示,一方面,短期来看,10月市场将进入三季报期,市场将会更加

华商基金梁皓所管理的华商鑫安和华商万众创新也双双实现净值翻倍,也引起市场

而基金经理梁皓在华商鑫安的三季报写道,国内货币政策将从应对危机的宽松模式回归常态,经济有望延续缓慢复苏的趋势,权益市场仍有机会,但市场的整体波动有可能加大。其次,行业估值结构差异过大也会给后续市场运行带来不确定性,市场风格有可能更加均衡。本基金三季度整体仓位变化不大,但是在结构上有所调整,更加均衡。

工银瑞信旗下的两只基金也实现了净值翻倍,分别为工银瑞信中小盘成长、工银战略新兴产业A,前者的基金经理为黄安乐,后者基金经理为杜洋,夏雨。

工银瑞信中小盘成长三季报写道,在三季度逐步降低了前期涨幅较大且短期估值与增速匹配度不足的泛消费类资产及某些重仓个股的持仓比重,与之同时,从景气持续性方面考虑,在中小盘领域中,增持了部分高景气板块,主要包括光伏产业链、新能源汽车产业链、医药中的CDMO板块;另外,在三季度后半段,持续买入了调整幅度较大的疫苗板块的个股。

工银战略新兴产业的三季报表示,整体上看,三季度的宏观环境有利于权益市场表现,尤其是对于一些盈利恢复较快、估值处于合理甚至偏低位置、具有中长期成长空间的板块而言,具备业绩和估值双击的基础。三季度,沪深300上涨10.2%,中证500上涨5.6%,市场温和上涨,军工、电力设备新能源、餐饮旅游等行业涨幅居前。组合在三季度保持了偏中小盘的风格配置,行业方面在整体均衡的基础上,延续了对新能源、传媒、汽车等行业的适度超配,没有发生大的调整,在个股层面,根据公司基本面变化,做了一定调整。

罗世锋管理的诺德价值优势也实现了收益率翻倍。

该基金在季报中写道,三季度继续坚持一直以来所秉持的价值投资理念,持续持有价值股。仓位整体上处于中高位置,在行业配置上,重点配置在食品饮料、医药、家电等行业的低估值价值股,同时在清洁能源、先进制造和消费电子等成长前景较为确定的行业上也配置了一定的权重

展望2020年4季度,国内经济仍将延续前期的复苏趋势,在达到疫情前的正常水平后,逐步恢复正增长。4季度海外经济仍然承压,对于国内与外需关联度较高的部门而言,短期仍有一定的压力。从流动性看,4季度全球流动性仍有望维持宽松的局面,投资者风险偏好在经过9月份的调整之后,未来仍将维持在较高的水平。不过,进入冬季后的疫情是否会出现反复、美国大选等,都给4季度的全球资本市场带来较大的不确定性。整体上对于4季度A股市场持谨慎乐观态度。

中长期看,中国经济未来的出路在于结构转型,主要体现在具有持续创新能力的新兴产业和稳定成长的内需消费。将继续秉承成长价值投资策略,一方面,在代表中国经济未来转型方向的新兴产业中精选个股,投资真正具有成长性、估值相对安全并且能够在经济转型中胜出的优质企业;另一方面,加大对新兴消费的投资比例。同时本基金也将持续

连续两年出现翻倍基金

从基金历史收益来看,基础市场走好的背景下,权益基金年度收益翻倍也常常出现。比如在2007年、2006年、2015年、2009年、2019年、2014年,分别有146只、90只、20只、12只、5只、1只翻倍基金出现。

扎堆业绩翻倍的情况出现在2007年。wind资讯数据显示,当年有146只基金收益超过100%,最好一只基金华夏大盘收益高达226.24%,也是当年唯一收益率超过200%的基金,也打响王亚伟明星基金经理的名头。

受益于基础市场走好,2006年也是扎堆出现业绩翻倍基金的年头,当时有90只基金实现年内收益超过100%,表现最好的景顺长城内需增长,收益也超过182,上投摩根阿尔法、上投摩根中国优势、富国天益价值等都表现较好。

2015年成长股大牛市也让一批抓住机遇的基金当年收益翻倍,易方达新兴成长、富国低碳环保、新华行业轮换配置、长盛电子信息主题、浦银安盛战略新兴产业等表现较好。

2009年也有12只基金收益翻倍,华夏大盘精选持续高歌猛进,也获得较好收益,此外银华核心价值优选、新华优选成长也表现较好。

2019年一批基金获得远超指数的业绩,实现了5只基金翻倍。受到

2014年也有一只基金收益翻倍,为工银瑞信金融地产,当年收益超过102%。当年还有一些年中成立的次新基金半年多时间里赚了100%以上的,例如易方达非银ETF成立半年左右,到2014年年底的收益率达到了137%。

值得一提的是,2019年和2020年都频频出现业绩翻倍基金,但是相对来看,指数走势并没有如2006年和2007年那么强,这背后和市场结构变化有较大关系。一方面,一批有实际业绩支撑的优质个股表现突出,而概念类、业绩不佳等小盘股表现较弱,市场更为健康;另一方面,A股投资者结构逐渐改变,更多长期投资的机构投资者入市,更体现出研究的力量,因此公募基金为代表的机构投资者在市场中表现更好,展现炒股不如买基金的实力。

2020年年度业绩冠军战仍硝烟弥漫

虽然有9只基金实现业绩翻倍,但今年还剩下一个多月时间,业绩超过90%的基金还有10多只,业绩差距并不大,基金业绩冠军争夺战还会硝烟弥漫,激战后1个多月,谁能称霸才能揭晓。

主动股票型基金业绩前30名

(剔除分级基金,C类份额)

(净值截止日:11月6日,数据

主动混合型基金业绩前30名

(剔除分级基金,C类份额)

(净值截止日:11月6日,数据

年内基金募集数超过2.6万亿

2020年每隔一个季度统计新基金发行规模,都出现一个跨越式增长。

Wind资讯数据显示,截至11月6日,今年以来已成立1212只新基金,合计募集规模达到26213.24亿元,这是历史上第一次突破2.6万亿。以目前基金热销情况来看,今年全年新基金发行总规模还会继续创出“天量”,超越3万亿或可期。

从历史数据看,2010年到2019年这10年间,平均每年发行新基金527只,平均首发规模为6889.23亿元。其间,年度首发规模顶峰出现在2015年和2019年,当时也是受到牛市鼓舞权益基金热销推动,这两年新基金合计募资分别为14250.71亿元、13210.14亿元。而2020年的数据将这两年远远的甩到后面。

今年新基金发行破万亿背后的最大的推动力是权益类基金。WIND数据显示,截至11月6日,今年已经成立了199只、552只股票型和混合型基金,募集规模分别为3,242.73亿元、13,832.38亿元。这就意味着,权益类基金整体发行超过1.7万亿元,占比差不多65%,历史上权益类产品占全部发行规模超60%的情况并不多见。

按照最低仓位60%的计算,今年权益类基金给市场带来了万亿级增量资金。

同时,因为**效应驱使下,绩优基金经理发行的新基金受到普遍投资者热捧。爆款基金的层出不穷,也让今年百亿基金的数量创出历史最高纪录。

数据显示,今年成立规模破百亿的新基金达到36只,仅2只产品为债券品种,其余均为权益基金,显示市场对权益基金的追捧力度。其中,南方成长先锋以321.15亿元的规模,位居今年新基金发行首位,这也是历史上第三大的主动权益基金。紧随其后的汇添富中盘价值精选、鹏华匠心精选、华安聚优精选、易方达均衡成长、汇添富稳健收益首发规模超200亿。

值得一提的是,今年不少权益基金更设置了规模上限,也出现数百亿、甚至千亿级资金涌入导致配售比例较低的情况,新权益基金认购规模更是不断破纪录。7月份鹏华基金经理王宗合的新基金鹏华匠心精选,当日引来了1371亿元的认购资金,刷新了新基金单日募集认购量纪录。而上一次新基金认购量超过千亿,还是在2007年QDII募集之时,当时纪录是单日引来了1162.6亿元。

三:2020年基金行情怎么样

因为2020年有很多的基金小白融入到这个市场之中。虽然说2020年是公募基金市场的大年,但是每次获得的收益的都是少数人。不管是在股票中还是基金中都是一样的,最终能够获得收益的人都是很少的一部分。基金投资看起来很简单,不过却很考验人性。我在今年年后的时候就入场了,在那个时期可以说是重仓进场。然后就开始了大跌,对于心态确实是一个很大的考验。看到每天都是估值大跌,那个时期就有非常多的小白开始抛售。于是就带来了许多新鲜的韭菜,我并没有选择卖,而是一直持有到了现在。行情重新回暖,之前亏损的现在也基本上全部赚回来了。

2020年的时候行情非常好,在那个时期可以说是一个牛市。只不过牛市也没有那么容易赚到钱的,甚至会有很多人在这个时期亏钱。就像我当时在那个时期也入场了,然后也亏损了。对于基金小白来说,亏钱是很正常的。因为没有相关的投资理财知识,对行情没有一个很好的分析,于是就带来了亏损。看到自己亏损的时候,是否能够投进更多的钱,这个时候有这种魄力吗。我认为这对于基金小白来说是有难度的,所以在2020年的时候获得到收益的反而会是少数人。基本上每年都是这样的情况,都会有基金小白入场,然后当了一波韭菜。

所以获得到收益是少数人,大部分人是处于一个亏损的状态。公募基金门槛很低,很多基金小白都能入场。像私募基金和股票的门槛就比较高,小白不敢去碰。于是就来到了基金这里,才发现基金也不是这么容易玩的,最后导致了亏损。

四:2020年医疗基金走势

2020年全球遭遇了新冠疫情的重大危机,经济活动大受影响造成许多产业的表现不佳,但是医药板块却是逆势上涨成为表现领先的行业,以医药基金来看,今年以来的医药主题的基金涨幅最高来到35%,近三个月的平均涨幅为13%,医药主题的基金是很多投资人很喜欢的一个主题,传统上来说医药板块属于防御性的几大板块之一,长期来看在熊市时医药基金具备防御性特点,在牛市时的进攻性也不差。至于医药基金未来的走势以及投资价值我们可以根据几个方向来观察:

一、中国人口老龄化:

从中国人口结构图来看,总人口数的增长在2010年人口红利结束之后逐渐下滑,GDP增速也从高速增长降为中速增长,同时人口老龄化的增速也逐步提高,从2020年开始的增涨幅度则更加陡峭,预估到2050年左右,中国的老年人口将到达4.8亿左右,占总人口三分之一左右,未来30年的时间中国的老年人口要翻一倍(12%增加到26%)!随著不断增长的老年人口,届时中国社会对医疗资源的需求会不断增加,将使中国的医疗市场不断增长。

结论:在中国人口高速老年化的情况下,可以预判医疗行业在未来30年的大趋势继续向上。

二、医疗行业的分类:

医疗行业大致上分成四大类,分别为制药类、医疗服务类、医疗器械类、医疗零售类等。制药类大致包含了中成药、创新药、生物药等细项。医疗服务类大致包含了体检服务,如一些高端的私人体检中心,如细胞和脐带血储存服务,医疗废弃物处理等。医疗器械类包含了轮椅、助步器、血压计、抽痰机等。医疗零售类则以各种药妆店为主。根据这些分类医药主题的基金大致分三大类,分别为医药行业、医疗行业和医药制造,投资人可以根据自己的需求进行相对应的医药主题基金的筛选和规划。除了老年化人口的利好因素,新冠疫情走势的不确定性是短期刺激的因素,但是长期来看疫情将可能与人类持续共存,对经济的冲击和人类的健康将会造成长远的影响。

结论:医药行业进入门槛高,一般投资人可以选择医药主题的基金来参与获利的机会,今年受到新冠肺炎疫情的影响,看好受益于消费升级的品质医疗服务,自费医药产品或创新器械等。

三、医药基金的历史表现:

短期和长期来看医药基金都具备了投资价值,那么实际上医药基金的表现如何?我们筛选了三只不同基金公司的医药基金来做分析对比,可以看到过去3年(17~19年)的医药基金表现非常优异,从年度涨幅来做对比,17年和19年的时候医药基金涨幅胜过大盘,18年下跌的时候也比大盘更加抗跌,医药基金完全展示了在熊市的防御性也展现了牛市的攻击性,是一个攻守兼备的主题基金。

从累计收益的走势图来看,蓝色线条的医药基金走势大致上都会比黑色线条的沪深300指数走势要来得更好,医药基金几乎都能跑赢大盘。

结论:近期医药基金涨幅较高也让许多投资人担心还能不能继续持有,根据上述的分析,医药主题的基金只要能长期持有,都能够获得超额的收益,非常适合做为未来长期投资组合中的一环,短线上如果对收益满意可以先做部分止盈。