一、上周回顾:上证周一二三小涨,周四小跌,周五大跌;创业板周三小跌,周五大跌;3月17日跳空缺口,都没有补,存在回补缺口的可能性;主力资金流出5天,周五385亿元,成交量缩小,市场活跃度下降,慢慢底部震荡;融资融券急跌,信心不足;做多做空期权,空方占优。

二、下周预测:预计下周开市5天,清明节4月2-5日休市,资金避险需求,主力资金可能流出,将可能2次探底。郭.嘉队筹备金融风险基金,预计将采取措施,控制外部风险。各位请保持耐心,熬这几个月,像精明农夫,种田播种。

三、下周策略,供参考:

1、从5-8年长期趋势,月线级别分析,新老基建、大金融、上证50,位置较低,按照周定投,每周相对低点,定投1次,1-2月后上涨会有10-20%回报的;

2、热门板块,新能源、光伏、芯片、有色金属、白酒、医药等,月线高位震荡,短线有机会,但也有风险,个人根据自己操作熟练程度,进行操作;本人只拥有白酒,将周定投,降低成本,止盈后不参与;芯片不如5G好,可选5G或通信;医药,可能有反弹机会;

3、目前各大板块,处于相对低位置,不建议割肉,希望大家预留生活费用,不建议借钱融资来投资,拉长周期,2-3个月建仓,进行分批投资;

上证50/银行/证券/保险:极度缩量,最低位置,上涨概率大,逢低定投

黄金:前海黄金珠宝,上冲乏力,可能下调,观望

基建/环境治理:上方套牢多,继续震荡,韧劲足,周定投

通信/5G:上周三放量拉升,周四五洗盘,主力资金进入,可逢低定投

传媒:极度缩量,套牢盘多,继续震荡,相对安全,逢低定投

医药:成交量大,未缩量,洗盘阶段,继续观望

恒生/中概:上涨20%,前高位,压力较大,回调震荡,继续观望

欢迎关注、点赞、评论、转发

“快跑,快跑!新能源不是永动机!”宁德时代的评论区充斥着这样酸溜溜的骂声。

然而11月1日,“宁王”继续刷新历史新高,盘中报679元/股的历史高位,一度市值超过排行第二的工商银行。

在业绩上,宁德时代更延续着“超预期形态”。10月27日晚,宁德时代(300750.SZ)发布三季度财务报告,单季度营收292.86亿元,同比增长130.16%。进一步拉升市场预期。

01 “宁王”时代

二季度末至10月中旬以来,宁德时代股价呈震荡走势,股价区间在530-540元之间小幅波动。10月14号开始,股价开始上涨,截止目前涨幅达20%,创股价历史新高。

将时间线延长至今年以来,我们可以清晰看出宁德时代股价的阶梯型上涨走势。截至目前宁德时代年内涨幅已超过85%,跑赢其所在的锂电池板块。作为对比,同属于锂电池的热门股科达利年内涨81.99%;蔚蓝锂芯涨80.31%;赣锋锂业涨60.65%;比亚迪涨55.55%;欣旺达涨54.28%。

得益于全球碳减排趋势和新能源汽车的快速发展,全球锂电池市场需求迅猛增长。而根据相关统计表明中国市场需求位居全球首位,行业及区域共同提供的庞大的存量市场和广阔的增长空间对于宁德时代来说意味着发展空间依然十分充裕。

依据德勤发布的相关预测报告,全球锂电池市场将在2025年达到1223亿瓦时的总需求,其发展的主要来源正是动力锂电池的需求增长。随着中国新能源汽车的消费驱动和生态环境保护力度的加大,即便补贴退坡,中国动力电池需求未来五年预计仍会以40%的CAGR增长。

02 占据锂电池“半壁江山”

过去2年来,我国新能源汽车市场开始由政策导向型市场向消费驱动型市场转变,上游动力电池的发展将日趋稳健,低端产能预期逐步淘汰,高端龙头企业将与整车产业链更加深度的绑定,而并不仅仅以整车厂供应商的角色出现。

锂电池行业属于典型的科技驱动型和资源限制型行业。行业目前仍处于以科技驱动为主的高速发展期,行业龙头基于“研发-增长-融资-再研发”的良性增长循环趋势愈发明显,行业投资逻辑基于“研发投入-营收增长-股价上涨”这一基本范式展开,这一点在行业龙头如宁德时代、亿纬锂能上表现尤为明显,即行业龙头股价增长同研发投入间存在滞后效应。

随着行业规模不断扩大,资源为王的趋势逐渐凸显,从近年来头部锂业公司乃至整车厂电池厂对国内外锂矿盐湖等产业的资本介入中可见一斑:国内锂矿头部天齐锂业与赣锋锂业先后通过海外并购和战略投资等方式获取了包括澳洲Greenbushes、Kwinana,南美Pastos Grandes&Cauchari East、Mariana等矿山盐湖的实际控制权。

宁德时代则通过收购、投资等方式获取了北美锂业、北美镍业、Pilbara、Neo Lithium在内的多家矿业公司股权获得对澳洲以及南北美洲锂矿盐湖项目的开发权。除了从源头上布局锂矿资源,业内多家企业开始致力于开发创新型锂盐提取技术,提高盐湖提炼及硬岩锂转化效率,进一步打破资源垄断。

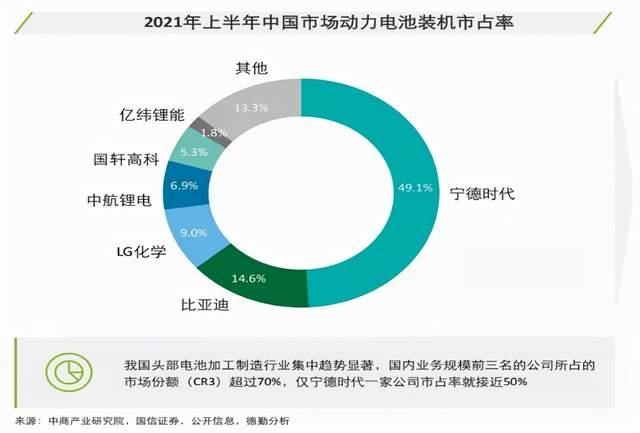

经过近十年的发展,我国电池制造业头部效应开始逐渐显现。仅宁德时代一家就占据国内动力锂电池市场半壁江山,国内业内规模前三名的公司所占的市场份额(CR3)超70%。基于马太效应可以推测,这样的商业格局既有利于行业标准的统一,又同时隐藏着被反垄断的风险。

此外,基于锂矿世界分布格局的不规则,全世界50%的锂矿产量来自澳大利亚,40%的锂矿产量来自南美,这样的产量分布格局决定了国际锂矿价格极易受到国际政治形势的影响,一如今年澳煤行情。

03 延续“超预期”

宁德时代三季度依然延续“超预期增长”态势,根据公司发布的三季度报告显示:

公司业绩保持快速增长,利润率上升。2021年前三季度,营收733.62亿元,同比增长132.73%,归母净利润77.51亿元,同比增长130.9%,毛利率和净利率较上半年水平稳中有升,分别为27.51%和12.47%。三季度单季,实现营收营收292.87亿元,同比增长130.73%,环比增长17.58%;实现归母净利润32.67亿元,同比增长130.16%,环比增长29.18%;毛利率为27.90%,环比上升0.66pct;净利率为13.04%,环比上升1.07pct,盈利能力改善。

市场维持高景气,公司地位稳固,近期动作频频,蓄势出击。2021年前三季度,中国市场新能源汽车销量达214.3万辆,渗透率为11.5%,其中8、9月渗透率高达17.84%和17.29%,动力电池装车量92GWh,公司独占50.8%。近期公司布局加拿大Millennial、江西志存锂业、以及非洲Manono三大锂资源项目,强化上游原材料稳定供应能力。此外公司与中国华电、国家能源集团、三峡集团等多家公司建立战略合作关系,深化双方在储能电力系统领域合作,公司储能业务迎来爆发。公司公布第四期股权激励计划,4年营收6200亿彰显强大信心。

我们认为宁德时代三季报显著表明其综合盈利能力呈现边际改善,正为公司持续积累新的内在价值。

财报显示,公司三季度存货达约350亿元,较二季度末增长45%,较2020年末增长164.37%。基于宁德时代的订单式生产模式,我们可以预估其业绩绝对规模正处于抬升期,未来一段时间内公司仍将保持业绩“超预期”发展的水准,这一点也可以从三季报应收账款的增加中得到佐证。

同样值得注意,宁德时代于三季度计提了6.6亿元的资产减值损失,将此因素考虑在内,公司这一季度的利润表现极有可能优于财报表现。在建工程与固定资产进一步扩大,表明公司前一阶段同国家能源集团,中铝集团以及中国华电等相关主体签署的合作协议正在稳步落实,其扩产能步伐快速跟进,重资产商业模式进一步体现。公司应付票据及账款合计782亿元,合同负债132亿元,而应收账款及票据仅为202亿元,表明公司上游议价能力强大,信用水平进一步提升,在产业链中保有极高的定价权。同时,公司留存收益占比由去年年末的28.6%提升至33.7%,表明公司历史盈利能力进一步改善,竞争力不断增强。

利润表方面,营收和归母净利润硬抗原材料涨价大潮的大幅上升扫除了市场对原材料涨价挤压其盈利空间的担忧。年中以来,动力电池上游的锂钴镍电池正极金属材料和负极石墨、电解液等价格迅速攀升,而在这样市场环境下宁德时代盈利不降反升正体现出其极强的供应链控制能力和规模生产优势。同时,公司研发投入再次创下新高,超过45亿元的研发投入在电池行业中处于行业领先位置,彰显了公司将继续在核心技术方面继续保持领先的战略决心。尽管研发费用大幅攀升,但得益于营收的大幅上升,6.26%的研发强度较上期发生额仍有小幅回落,对公司正常经营活动并不产生较大影响。从经营现金流的角度进行分析,宁德时代销售收入含金量为114%,利润含金量为3.13,均大于参考值,表明公司经营现金流充裕,利润来源可靠。

现金流量表方面,宁德时代的经营活动净现金流、投资活动净现金流和筹资活动净现金流呈正负正符号体现,表明公司经营现金流充裕,扩张性投资活动频繁,筹资潜力充足,是典型的成长潜力未完全释放的优质成长股,具有成长潜力和投融资空间。根据科普兰方法,可得公司自由现金流为347.9亿元,自由现金流极为充足,可见股东股利相对丰厚。

然而,宁德时代的ROE仅为11.32%,虽然这个指标在个股中处于中上水准,但相比于其他动辄超20%的大白马股来说仍有差距。显然,这并不是公司品质和盈利能力不足导致的,而是行业现状导致宁德时代在现阶段应投入大量资金扩大产能,抢占市场份额以及加大研发投入拓宽技术护城河。同时,通过基于销售净利率、资金周转率和权益乘数与行业“二哥”比亚迪的对比,宁德时代的销售净利率显著高于比亚迪,而资产周转率与权益乘数均低于比亚迪,表明宁德时代产品较行业其他公司有显著优势,杠杆率更加健康,同时新设备投入产能仍有较大空间。

根据财报分析,我们勾勒出一家经营良好,杠杆率健康,积极扩大产能规模,加大高端技术护城河的优质成长型龙头企业形象。“宁王”还是“宁王”。

04 公募基金谁是大赢家?

公募基金在宁德时代上下了重手。

刚刚披露完毕的2021年基金三季报显示,截至三季度末,共有1225只基金重仓持有宁德时代,截至三季度末持仓市值高达1171亿元,超过了持仓贵州茅台的1092亿元。

宁德时代成为主动偏股基金的头号重仓股。

据wind统计数据,截至2021年三季度末,汇添富基金、华夏基金和富国基金是持有宁德时代最多的公募机构,分别持有2101、1906和1723万股,流通股占比为1.03%、0.94%和0.85%。

翻看2020年和2019年公募机构投资者统计发现,华夏基金在2019年和2020年都是持仓宁德时代最多的公募。

2019年,华夏基金旗下共有41只基金持有宁德时代,共计1436万股,流通股占比1.19%。

2020年,华夏基金旗下有64只基金持有宁德时代,持仓增长263万股,共计1698万股。按照最新的股价测算,2019年这部分持仓收益达到8倍。

成立于2017年6月的华夏能源革新股票A持有宁德时代320万股,三季度最新规模226.59亿元。

基金经理郑泽鸿于2017年6月开始管理华夏能源革新,任职期间回报为308.20%,位居同类680只基金中第5名。

同样看好宁德时代还有去年公募状元赵诣,在他的夺冠产品农银汇理工业4.0中,已经连续五个季度让宁德时代稳坐头号重仓位置。

宁德时代也是赵诣管理的农银新能源主题基金的第一大重仓股,最新的持仓已达到396万股。赵诣从2019年8月管理农银新能源主题基金,任职期间,其取得了425%的回报,在同类的2899只基金中居于榜首。

赵诣表示未来会更加关注有“增量”的方向,一个是技术进步带来需求提升的方向,包括新能源和 5G 应用;另外一个是在“国内大循环为主体,国内国际双循环相互促进”定调下的国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。

05 未来展望

最后,我们对宁德时代的未来发展有一个大致的看法:

优势

宁德时代最大的优势在于其在国内市场近半的市场占有率及伴生的巨额出货量。在国内市场环境下,其他动力电池厂商很难在短时间内超越宁德时代。

在动力电池技术路线上,宁德时代与LG、松下等跨国电池公司各有长短,但宁德时代凭借其掌握的CTP动力电池高效成组技术在能量密度上反超松下成为世界第一,进一步巩固技术护城河。

同时,宁德时代完善高效的供应链体系布局保证其在产品商业竞争中原材料的充足供应和一定的成本优势。此外,宁德时代动力电池所覆盖的下游车型达市场准入车型的一半以上,客户范围不仅包括宝马、大众、特斯拉等跨国企业,同时也覆盖了北汽、奇瑞、长城等国内车企。客户画像多样,遍布全球及各大新能源汽车细分领域,覆盖面广。

劣势

首先是政策方面补贴退坡趋势进一步明朗,未来研发投入上需要自力更生。其次是国内市场占有率接近顶点,未来需要出海同外国巨头如LG,松下等企业正面竞争,存在一定的商业竞争风险和国际政治风险。政策红利吃尽,出海拓展不及预期的双重不确定性对宁德时代未来业绩及规模上升空间都有一定的负面影响。

此外,引入的战投退出也会导致公司股价承压。根据公司财报,国内顶级私募高瓴资本就在二季度和三季度接连减持公司股票,让投资者产生了一定程度的负面紧张情绪。

同时我们注意到虽然近年来公司不断加大研发资金投入,但专利产出较上市前有大幅缩减情况,宁德时代技术研发是否遭遇瓶颈有待进一步调研深挖。

机会

未来的机会同样来源于政策性利好,主要包括双碳政策所带来的碳汇转让的营业外收入、新能源汽车引导性政策带来的增量市场、对车载动力电池的红利以及新能源发电端包括风光水热在内的储能需求。宁德时代卡位动力电池和储能这两个发展空间大,盈利确定性强的政策赛道,在国家双碳政策基调上扮演重要一环,能够拥有高景气度的行业发展基本盘。同时,宁德时代在国际上的市场占有率并不具有领先优势,未来在全球减碳大背景下对于欧美以及亚非拉等地区市场的争夺也将为公司成长带来新的拓展机遇。此外,公司积极拓展技术研发空间,推出首款钠离子电池,进一步打破锂矿资源对供应链的威胁和产能的限制,公司技术护城河进一步拓宽加深。

威胁

比亚迪研制成功并量产的刀片电池(LFP)对宁德时代的三元锂电池的替代效应不容忽视。宁德时代也在LFP赛道上有一定的技术积累,但不可否认比亚迪这次的刀片电池对宁德时代的电池业务仍有一定程度的冲击。同时,随着LG、松下等国际巨头在中国市场的不断深入,未来存在同宁德时代在中国市场展开贴身肉搏的可能性。其次,业内对宁德时代见仁见智的估值也是公司股价波动的不确定性之一,作为A股最大的高科技龙头标的,各大券商对其的估值只能说仅供参考,毕竟纵观A股历史,像宁德时代这样的高科技、热赛道成长型大白马并不多见。

根据中金的估值推算,宁德时代的目标价格在800元/股。不过高估值会否成为制约公司股价进一步上涨的因素之一,还需时间见证。

【部分内容摘自:21财经APP:《21深度丨宁德时代YYDS造富:已有股东获千倍回报,那些背后大赢家都是谁?》作者:李域】

本文信息不构成任何投资建议,刊载内容部分引用自申万宏源、天风证券、华创证券、华金证券等持牌证券机构,不代表平台观点,请投资人独立判断和决策。

更多内容请下载21财经APP