我告诉他:炒股买在山顶上很正常,而且这是不可避免的。被套是常态,世上的投资大师也时常被套。关键是你要看清大方向,并且要懂得取舍。这样才能容易最终在市场上赚到钱。

看清大方向

股市上有很多中期短期的行情头部。这些行情头部我们是无法避免的,我们是有可能买到山顶上的。因为短期中期的行情走势很难预测,有很多无法估量的复杂因素。短线被套是非常正常的,而且有可能会是频繁的。但是只要我们看清了行业大方向或者上市公司的长期前景,那么我们就对短期或中期的山顶站岗就会无所畏惧。

我们就会懂得,这不是能够避免得了的。只要从长期看我们盈利的概率很大就足够了。如果我们斤斤计较以短期的得失,那么我们就会迷失方向,就会犯下捡芝麻丢西瓜的事情。

懂得取舍

在牛市中很多人被套在山顶上,最主要原因是不懂得取舍。

在股市中做出理性的取舍并不容易,有句话股市谚语说得很好,叫做:只有不怕踏空,才能不被套牢。

很多人在牛市中最终被套牢,就是因为总怕踏空,总想赚更多的钱。因此他们迟迟不肯离开股市,一年365天一直持股在股市当中。这样下去。早晚会被股市套牢。

牛市的顶部是无法预测的,我们所能做的就是做出我们的策略——也就是取舍。

当我们下定决心,要离开市场时就要付出有可能卖出过早的这么样一个代价。要把这个问题想透了,就可以坚决地离开股市,这样就永远不会被套牢。因为世界上从来没有一种方法能够既卖在最高点,又不被套牢,所以我们只能二者舍其一,做我们最有把握的事情。

几乎所有人买基金,都会遇到“什么时候买”,也就是择时的问题。

“大盘已经跌破2700点了,是抄底的时候了吧?”

“市场回调后好像企稳了,现在该不该买基金?”

“最近市场很好啊,牛市来了的节奏吧,要不要抓紧上车?”......

我们总是在精心挑选一个好的买入时机,期盼可以买在低点,提高**的概率。但通常结果呢?这不禁让我想起身边的一个朋友,她总是戏谑地说自己是妥妥的反向操作指标一枚,一买就跌、一卖就涨!其实,不只她,在择时这条路上,我也不知摔了多少跟头。

都说择时难,到底有多难呢?有没有什么方法可以避免择时,解决这种困境呢?当然,这个方法就是我们说了无数遍的“定投”。

一

基金择时有多难?

看完这3组数据就知道了。

1.基金发行阶段统计

通过统计近年来新发基金的个数和发行份额,发现:牛市中基金发行火爆,不仅数量多,而且份额大;熊市中基金发行则陷入冰点。

非常鲜明的对比是,2015年5月基金发行份额高达3347.99亿份,足见投资者在牛市顶端的狂热。而就在刚刚过去的8月,仅有27只基金成立,发行份额也创下历史新低(134.20亿份),可见投资者购买基金意愿多么低迷。

数据来源:Wind、好买基金研究中心,区间2014.1~2018.8

2.基金申赎净额和指数

以混合型基金为例,我们统计了基金申购赎回净额和上证指数的关系。发现:随着指数上涨,基金净申购量不断增大,在2015年2季度(6月末)达到顶峰。

而当熊市来临,指数大幅回撤时,投资者大量赎回基金,比如2015年3季度(9月末),净赎回规模达到9892亿份。

数据来源:Wind、好买基金研究中心,区间2014Q1~2018Q2

3.新增基金开户数

再来看一个有意思的指标,即新增基金开户数。发现:60%以上的投资者,都是在牛市开的基金户(2006~2007年、2015年上半年);而其它不到40%的投资者,则是散落在震荡市和熊市中开的户。

什么意思呢?说明大多数投资者都是看到牛市来了,才开户买基金。想想你和你身边的朋友,是不是也是这样呢?

数据来源:Wind、好买基金研究中心,区间2005.6.3~2015.8.7

以上种种,其实都反应了一件事。那就是投资者所谓的择时都是“追涨杀跌”的,致使高点买低点卖,这就是很多人买基金不**的原因。

可能有人问了,如何避免追涨杀跌呢?事实上,这不光是操作技巧,更是人性的考验。即使是专业投资者,也很难回避人性的弱点——贪婪和恐惧,而定投却可以。

二

定投无需择时

对于单笔投资,买点和卖点直接决定了投资的胜败。如果买卖时机没有把握好,很可能给资金带来损失,如果不幸买到了市场顶部,则有可能长期无法解套。

定投就不一样了,无需择时、任何时候开始都可以。因为定投分批买入,克服了只选择一个时点进行买进的缺陷,可以不断摊平成本,即使遇到市场下跌也不怕。只要市场回暖,基金净值回归到平均成本线以上,就能获利。

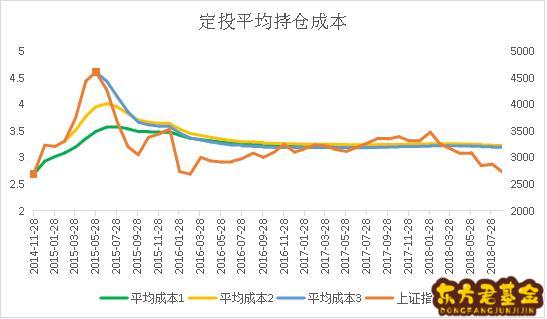

为了更好地说明定投无需择时,举个例子:假设在2014年11月、2015年2月、2015年5月末分别一次性买入和定投上证指数,同样截止到2018年8月末,看它们的收益率情况。

数据来源:Wind、好买基金研究中心;定投上证指数、月末定投

可以看到:当市场波动较大时,买入时点对一次性买入非常关键,不同时点买入的收益率差距很大;但如果是定投呢?不同买入时点下,收益率差距很小。

这是因为一次性买入的收益率只受买入份额时净值和卖出份额时净值的影响,而定投分批买入,在市场上涨时买入份额少,在市场下跌时买入份额多。这就使得定投在高位入市(2015年5月),能更快拉低平均成本(平均成本3,蓝色线);而在低位入市(2014年11月、2015年2月),能将平均成本保持在相对低位(平均成本1,绿色线;平均成本2,黄色线)。最终虽然定投开始时点不同,但平均成本趋于平滑和一致。

数据来源:Wind、好买基金研究中心,区间2014.11~2018.8

也就是说,通过定投的方式,规避了择时的烦恼!

三

定投收益状况如何?

既然定投无需择时,随时可以买,那么定投的收益状况如何呢?我们分别测算了在牛市、熊市、震荡市阶段的定投和一次性买入情况。

1.牛市

假设从牛市起点开始定投(2014年7月),截止到牛市顶端(2015年5月)。可以看到,定投收益率不如一次性买入。原因是,随着市场上涨,定投多次以高价买入基金份额,导致定投的平均成本不断被抬高,大于一次性买入的成本。

数据来源:Wind、好买基金研究中心,区间2014.7~2015.5

2.熊市

假设从牛市顶端开始定投(2015年5月),随着市场下跌,基金净值也逐渐下跌,市场越跌买的基金份额越多,越能更好的摊平成本,降低持仓风险。这时,定投收益率好于一次性买入。而在后市,一旦市场出现反弹,定投也将较早获利。

数据来源:Wind、好买基金研究中心,区间2015.5~2016.2

3.震荡市

前面两种都是极端状况,如果从震荡市开始定投,收益表现如何呢?

假设从2010年10月开始定投,截止到牛市到来(2015年5月),可以看到定投的收益率好于一次性买入。原因是,在指数下跌过程中,市场震荡筑底进一步降低平均成本,而在指数开始反弹,基金净值未恢复至首次定投时,定投便可以实现盈利。这是最适合定投的市场环境。

数据来源:Wind、好买基金研究中心,区间2010.10~2015.5

但是,如果不幸定投后市场先涨后跌呢?可以看到,如果从2016年5月开始定投,在市场冲高回落的过程中,定投多次以高价购入了基金份额,导致平均成本提升,回落过程将造成亏损。面对这种情况怎么办呢?

数据来源:Wind、好买基金研究中心,区间2016.5~2018.8

投资者应该在可能出现的“倒微笑曲线周期”前及时逃离,如果没有及时离场,视个人情况而定。如果等不及下一个牛市到来,可以先离场;但如果是小级别的先上涨后下跌,且市场点位较低(如09~11年,16~18年),则建议继续定投,等待接下来的牛市。

总得来看,除了“先上张后下跌”的市场行情不适合定投,其它都是适合的。大家不用为定投在不同市场环境的适用性而担忧。

四

总结:

股神巴菲特曾说“在别人贪婪时恐惧,在别人恐惧时贪婪”,事实上,这非常不容易。因为贪婪和恐惧是人性的弱点,是与生俱来的。而定投,通过简单的定期定额投资,规避了进场时机的主观判断,避免了追涨杀跌,解决了择时困境。