达里奥说:“作为世界基础货币,美元的购买力下降,这反映出美国国力减弱。除此之外,虽然美国并未达到陷入内战或战争的地步,但目前正面临该阶段之前的财政性风险、政治性风险、社会性风险。

一:什么基金涨幅最大?

今年新能源板块、科技板块比较好。由于行业成长空间较大,所以未来持续上涨空间很大。这两个板块在今年来说整体的涨幅情况确实是让人非常意外的,尤其是新能源板块。它的涨幅空间确实非常的夸张,在近三个月以来。更是差不多突破了60%,这个甚至还创造了新高。可以看出来现在新能源板块是未来的一个大的发展趋势,新能源汽车现在只是刚起步的阶段,所面临到的问题又非常多,并且新能源汽车它还需要锂电池之类的来协同制作,其实就是等同于一种中高端制造业。而这种中高端制造业它的发展空间是非常大的,还有着政策的支持以及各种利好消息。

投资有风险,入市需谨慎!

1、新能源板块中的整车、锂电池、充电桩等细分领域如今的涨幅不错,在我国大力提倡发展新能源的趋势下,该板块未来几年还能够持续领涨其它板块。重点提一下光伏板块,我国能源局极力鼓舞风电、光伏发展,风电、光伏发电新增装机总量较“十三五”有大幅增长,光伏已经成为最受欢迎的可再生能源之一,市场潜力巨大。

2、至于往后的多种因素,我觉得应该是科技板块,科技是一个大板块,最受关注的芯片、半导体、5G如今都有不少新闻,遭遇到外国“卡脖子”事件后,国家乃至企业都有制定相关应对方针,发展计划,逐步实现国产化,从中国制造迈向中国创造。但这一块儿的不确定性比较多,也是非常受外围影响的一个版块,所以投资者是否愿意买单,仍是一个未知数。许多人嘲讽说中国的科技只有酱香型和醇香型,但在这种自嘲中,也饱含着对中国科技的期待。科技才能兴国,未来可期。

3、我已经看到许多人预测2022的股市不会像如今这样好做,谁知道呢?我始终坚持做白马蓝筹,不投机不追涨,投资自己坚定看好的板块,跟随国家发展的大趋势,一步一个脚印。再好的行情也有亏钱的人,再差的行情也有**的人,拉长战线来看,肯定是趋势投资和价值投资能够笑到最后的。所以,不要去预测未来的行情,投资可以看作是投资未来,中国正处于高速发展的阶段,经济消费,高端制造,科技创新,能源创新都会有很多的机会值得去投资,去把握。

二:什么基金风险最大

不多,我看过图.易策略在2004年1750-1200时,跌20%左右,但当时他出生不久,吃得不多20%,后来都吐出来了而已.这次如果那些管理层再重打他的话,他本来就吃多了(仓重),估计得多吐些,很难说,要看大盘形势,也以后许有机会吃更多(炒新股).其他的基金稳定的跌1?%,多的3?吧,以前.三:什么是基金最大回撤

很快你就会看到,其实不管怎么变,A股的人性不会变。目前这种基金突飞猛进的场景其实出现过不少次了,别被那些什么话洗脑了,你要知道,一句应验百试不爽的话,傻子和大妈都知道躺赚的时候,不是尾声也是快要结尾了。

目前的政策倾向已经很明显了,就是最近过分了,基金这个玩意,想起来抱团,跌起来也是吓死人的,你要想想什么原因涨的,别说啥业绩好,核心价值,同样的收益率股票低位的还有一大些,最大的原因就是新基金不断发,大家不断一起配置一样的股,导致不断上涨,这个过程中又吸引更多的外部人买入新基金,变成一个正反馈照应,那么,如果开始调整了呢,现在很多基民,特别新进的,都是抢钱的心态进来的,只要回撤10%以上,必然导致大量的人赎回,这个羊群效应起来以后你想想,就变成了负反馈。

所以大家疯狂的时候保持一份清醒,你看看整个头条,有几个不说核心价值的,通篇机构主导,机构化,大股不断涨,如果**这么简单大家早就发财了[大笑],这个应该不会太久就能看到一地鸡毛。

四:疫情对什么基金影响最大

开放式基金与封闭式基金有什么区别?(1) 基金期限和规模不固定。封闭式基金有固定的存续期,期间基金规模固定;开放式基金无固定存续期,规模因投资者的申购、赎回可以随时变动。(2) 不上市交易。封闭式基金在证券交易场所上市交易,而开放式基金在销售机构的营业场所申购及赎回,不上市交易;(3) 价格由净值决定。封闭式基金的交易价格主要受市场供求关系的影响,往往低于基金资产净值;而开放式基金的申购、赎回价格则以每日公布的基金单位资产净值加、减一定的手续费计算,因此能一目了然地反映其投资价值。(4) 管理要求高。开放式基金随时面临赎回压力,须更注重流动性等风险管理,要求基金管理人具有更高的投资管理水平。

开放式基金与股票的区别是什么?

开放式基金和股票虽然都是金融投资工具,但它们之间存在很大的差别:(1) 投资者购买开放式基金只是委托基金管理公司从事股票、债券等的投资,而购买股票则成为上市公司的股东。(2) 开放式基金投资于众多股票,能有效分散风险,收益较为稳定;而股票投资往往不能充分分散风险,因此收益波动较大,风险较大。

LOF(Listed Open-end funds)是上市型开放式基金,是一种可以在交易所挂牌交易的开放式基金,其投资者既可以通过基金管理人或其委托的销售机构以基金净值进行基金的申购、赎回,也可以通过交易所市场以交易系统撮合成交价进行基金的买入、卖出。LOF的推出是国内基金交易模式的一次重大创新,为投资者提供了一种全新的基金投资品种。

在选购基金时中,我们经常会看到这两个专业名词“封闭式基金”和“开放式基金”,很多基民只知道这是两种基本运作方式,差异很大。但两者之间的区别具体都有什么呢,今天我就来给大家介绍一下。

开放型基金和封闭型基金区别(权威解释):

1 基金持有份额的发行方式不一样。封闭型为固定的,开放型为不固定的。

2 变现方式不一样。封闭型基金只能在市场上通过委托经纪人在市场上出售基金份额的方式变现;而开放型基金的持有者则可随时要求发行人按照基金分额的价值赎回股份。

3 买卖价格不一样。由于封闭型基金份额的转让价格主要取决于市场的需求,因此封闭性基金的市场价格可能会高于或低于其所代表的净资产的价格;而开放型基金的赎回价格一定是等于其所代表的净资产的份额。

4 投资比例不一样。封闭型投资基金由于不考虑基金份额的赎回问题,因此可以将募集到的资金全部用于投资;而开放型基金由于必须保证随时在持有者要求基金赎回份额是拥有足够多的现金和高度流动性的资产,因此不可能将全募集到的资金都用于投资。

5 投资的绩效不一样。由于开放型基金必须保留一定数量现金以备赎回要求,因此从资金运用效率上看,封闭性基金要高于开放型投资基金。

根据基金是否可以赎回,证券投资基金可分为开放式基金和封闭式基金 。开放式基金,是指基金规模不是固定不变的,而是可以随时根据市场供 求情况发行新份额或被投资人赎回的投资基金。封闭式基金,是相对于开 放式基金而言的,是指基金规模在发行前已确定,在发行完毕后和规定的 期限内,基金规模固定不变的投资基金。 开放式基金和封闭式基金的主要区别如下: (1)基金规模的可变性不同。封闭式基金均有明确的存续期限(我国 为不得少于5年),在此期限内已发行的基金单位不能被赎回。虽然特殊 情况下此类基金可进行扩募,但扩募应具备严格的法定条件。因此,在正 常情况下,基金规模是固定不变的。而开放式基金所发行的基金单位是可 赎回的,而且投资者在基金的存续期间内也可随意申购基金单位,导致基 金的资金总额每日均不断地变化。换言之,它始终处于“开放”的状态。 这是封闭式基金与开放式基金的根本差别。 (2)基金单位的买卖方式不同。封闭式基金发起设立时,投资者可以 向基金管理公司或销售机构认购;当封闭式基金上市交易时,投资者又可 委托券商在证券交易所按市价买卖。而投资者投资于开放式基金时,他们 则可以随时向基金管理公司或销售机构申购或赎回。 (3)基金单位的买卖价格形成方式不同。封闭式基金因在交易所上市 ,其买卖价格受市场供求关系影响较大。当市场供小于求时,基金单位买 卖价格可能高于每份基金单位资产净值,这时投资者拥有的基金资产就会 增加;当市场供大于求时,基金价格则可能低于每份基金单位资产净值。 而开放式基金的买卖价格是以基金单位的资产净值为基础计算的,可直接 反映基金单位资产净值的高低。在基金的买卖费用方面,投资者在买卖封 闭式基金时与买卖上市股票一样,也要在价格之外付出一定比例的证券交 易税和手续费;而开放式基金的投资者需缴纳的相关费用(如首次认购费 、赎回费)则包含于基金价格之中。一般而言,买卖封闭式基金的费用要 高于开放式基金。 (4)基金的投资策略不同。由于封闭式基金不能随时被赎回,其募集 得到的资金可全部用于投资,这样基金管理公司便可据以制定长期的投资 策略,取得长期经营绩效。而开放式基金则必须保留一部分现金,以便投 资者随时赎回,而不能尽数地用于长期投资。一般投资于变现能力强的资 产

五:什么是基金最大回撤率

在投资中,我们经常会说收益和风险并存,也就是高收益必然伴随着高风险。可很多投资者往往只看重基金收益,而忽略了风险。那该如何衡量一只基金的风控能力呢?这就要今天我们要说的内容——“最大回撤”

什么是最大回撤?

标准解释为在选定周期内任一历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。最大回撤用来描述任一投资者可能面临的的最大亏损。在老巴看来,这是一个相对的概念,是表现买入任一产品后会遇到的最差的情况。公式表示如下:

P为某一天的净值,x为某一天,y为x后的某一天,Px为第x天的产品净值,Py则是Px后面某一天的净值。drawdown=max(Px-Py)/Px,其实就是对每一个净值进行回撤率求值,然后找出最大的数。

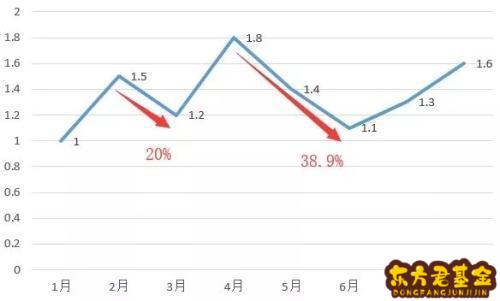

举个例子,老巴随机选取了一段净值走势图,如下:

假如1月买入这只产品,那在未来8个月内,最大回撤为38.9%(净值从1.8变为1.1)

最大回撤的应用?

最大回撤和风险成正比,所以它是一个风险评估指标。一般来说权益类基金的最大回撤要大于债券型基金,投资者也常常会拿最大回撤衡量权益类基金管理者的风控能力。

通常来说,最大回撤是越小越好,因为回撤了50%,未来就需要涨100%才能回到原位,那么该怎么用最大回撤来选取基金呢?我们再看一个例子。

老巴随机选取了2只基金的一段走势图,如下:

假设A、B两只基金,都是1月拿到8月,那么他们的收益率都是60%,但是A基金的最大回撤是38.9%,B基金的最大回撤是18.75%,就这段时间看,基金B的风控能力是大于基金A的。我们在实际选基金的时候,对于收益相当的产品就可以看它的最大回撤,越小风控能力越强。

另外,还可以看熊市里基金的最大回撤,咱们用2018年举例,全年上证指数的最大回撤为30.24%(来自Wind),如果基金的最大回撤能在15%左右就不错了。

值得注意的是,某些新成立的基金是没经过熊市的,最大回撤可能会比较低,所以我们选基金的时候也要注意参考同期数据,最后祝大家都能选到心仪的好基金!

更多精彩资讯,请来金融界网站(www.jrj.com.cn)