A股持续震荡调整,公募基金及基金经理则陆续进场,用真金白银表达对后市的信心。今年以来,共有82家基金公司申购自家基金301次,净申购总额达37.78亿元。

多位基金经理表示,市场经过半年多调整、消化,当前是比较好的介入机会。基金公司自购行为不仅是一种对投资者负责的态度,前瞻布局,用实际行动与投资者共享成长、共担风险,同时也体现出基金公司和基金经理对后市的信心。

年内公募自购规模达37.78亿元

同比增33%

数据显示,截至9月30日,今年以来公募基金自购规模高达37.78亿元,同比大增33.17%。其中,股票型基金规模达10.19亿元,混合型基金规模达12.12亿元,两者合计占比近60%。此外,债券基金自购规模达10.25亿元。

从基金公司来看,今年以来,共有82家基金公司申购自家基金累计达301次。其中,自购最频繁的是天弘基金,累计自购了41次,此外,国泰、华夏、华宝、创金合信、嘉实、西藏东财基金等6家公司自购次数均在10次以上。

从自购规模来看,82家基金公司中有10家公司自购规模在1亿元以上。其中,自购规模位居第一的是建信基金,年内自购金额达3.1亿元,自购规模在2亿以上的有国泰、天弘、南方、工银瑞信等4家基金公司。

值得注意的是,下半年以来,尽管港股仍未扭转颓势,但多家基金公司在三季度自购旗下港股基金。比如,嘉实基金在嘉实港股互联网产业核心资产混合发行期间认购3000万元,公司高管、投研部门负责人、基金经理等均参与认购。博时港股通红利精选混合、创金合信港股通成长股票、华泰柏瑞中证港股通50ETF联接A分别获得自家公司认购1000万元。

此外,三季度基金公司还通过自购主题型基金,来布局新能源车、光伏等高景气投资赛道。比如,广发基金自购了广发中证光伏产业、广发国证新能源车电池ETF联接、广发中证创新药产业ETF联接等多只主题型权益基金。华夏基金在三季度也自购了华夏新能源车龙头、华夏中证光伏产业、华夏恒生互联网科技业ETF联接、华夏中证动漫游戏ETF联接等7只主题型基金。

上海一位中型基金公司权益类基金经理则表示,基金公司购买自己产品长期持有,对基金投资人而言有三方面意义,一能体现该基金对A股市场长期信心;二是也以诚意体现出基金公司与基金持有人利益一体化,稳定持有人信心。此外,四季度流动性较为宽裕,大跌的可能性不大,当前是比较好的介入机会。

当前是比较好的布局机会

基金经理们也在积极进场。据悉,长城基金副总经理、投资总监杨建华出资100万元认购由他管理的长城兴华优选混合基金。同时,长城基金总经理邱春杨也自购100万元。该基金于9月16日起公开发售。此外,融通基金旗下的新基金融通鑫新成长混合基金于9月29日结束募集,基金经理万民远出资200万元,锁定一年认购。多位基金经理表示,市场经过半年多调整、消化,当前是比较好的介入机会。

汇丰晋信基金研究部总监、基金经理陆彬表示,当前时点的市场投资机会的结构比年初更加有利。他认为,站在当前,首先,“茅指数”中的某些细分行业和一些优秀公司,基本面持续表现良好,对应2022年的估值也回落到合理位置,已经开始具备长期的投资吸引力。其次,“平指数”中的某些价值股相较于年初估值更低,估值和机构配置比例都到了历史极(低)值。同时,他发现其中的一些行业基本面已经发生了积极的变化,投资预期有望在2021年4季度迎来拐点,估值有望快速修复。随后,新能源和某些周期行业基本面持续性强,不少公司的估值仍旧在合理区间,投资机会大概率能贯穿全年。

国泰基金主动权益投资事业部负责人程洲表示,展望第四季度,在国内宏观经济继续向好,货币政策保持稳健的大环境下,A股市场虽然经历了二季度的反弹,但是大幅调整的空间也比较有限。7月15日的降准标志着货币最紧的时候已经过去,市场没有系统性风险,A股出现大幅调整的可能性比较小,但也很难指望有大的指数性行情,结构性机会将继续是市场主旋律。

在这样的情形下,市场风格演绎将围绕超额流动性支持成长风格占优。行业方面,在新兴产业中,看好光伏/风电、半导体国产化设备和材料、新能源车上游资源。可再生能源方面我们是比较看好的,包括光伏、风电,在碳中和、碳达峰的大环境下,可再生能源在未来五年的空间其实都是非常大的。在传统产业中,看好电子元器件、化工新材料、苹果产业链。

中国基金报记者 李树超

本周A股开市大跌,沪指从3500点两天下跌150点,沪深300、创业板指两天重挫逾6%。然而,作为机构投资的风向标,权益ETF(股票ETF和跨境ETF)市场再现“大跌大买”的操作:本周前两个交易日中,资金借道权益ETF大举净买入143亿元。

其中,中证500ETF、双创50ETF等中小盘和科技成长风格的宽基指数获得资金的净流入,上证50ETF等大盘蓝筹风格的宽基ETF遭遇净卖出。

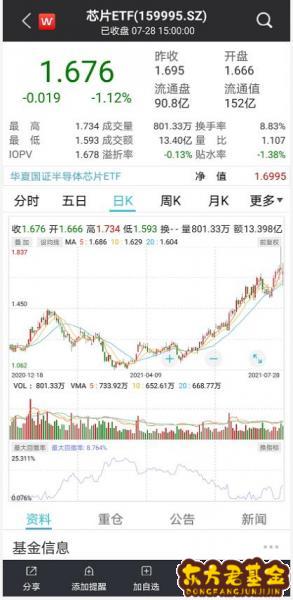

行业板块中,券商、恒生科技、白酒、光伏、医药等低估值或跌幅较大的板块获得资金的青睐,部分前期涨幅较大的芯片、军工ETF则被获利盘减仓,部分投资者“落袋为安”。

两天净流入143亿元

中小盘和高景气度行业受青睐

本周开盘股市大跌,两个交易日沪指从3500点跌破3400点,同期沪深300指数、创业板指重挫逾6%,教育、白酒、生物医药等板块跌幅惨重。

然而,在大盘指数遭遇重挫的同时,权益类ETF却越跌越买,以前两日的成交均价测算,全市场469只权益ETF两个交易日净流入资金143.21亿元,整体呈现逆市加仓的态势。

分结构来看,宽基指数中,中证500ETF吸金最多,两个交易日净流入资金33.81亿元,基金的成交量也出现明显放大。南方、华夏、易方达、广发、天弘基金等旗下的中证500ETF悉数出现净流入,全市场23只中证500ETF净买入资金达到38.55亿元,成为过往两天吸金最为明显的宽基指数。

另外,沪深300ETF、创业板50ETF等宽基指数,同期净流入资金为5.28亿元、3.67亿元。同时,华夏、易方达、南方基金旗下的双创50ETF,也在双创ETF两天大跌约6%时,各自吸金超过5个亿,资金借助大盘调整,逆市抄底的现象明显。

行业ETF中,近两日相对抗跌的军工ETF、估值偏低的券商ETF,以及两天跌幅逾13%的恒生科技ETF等产品,本周前两个交易日吸金都超过了5个亿,抗跌和低估值的股票ETF被资金逢低扫货。

另外,近期调整较多的白酒、光伏、医药等板块,也受到资金青睐,逆市净流入的资金较多。比如酒ETF、光伏ETF、恒生互联网ETF、医疗ETF、医药ETF、芯片ETF同期净买入资金也超过3个亿,新能源、传媒、消费、食品饮料ETF等受到重挫的产品,也获得资金的净流入。

特别值得注意的是,本轮调整的重灾区——教育ETF,本周已经遭遇三个跌停板,也在前两个交易日获得了近4千万元的净申购,截至7月28日收盘,该只基金仍有8.4%的溢价率,投资者“抄底”仍需关注教育股的市场走势,以及基金本身的高溢价风险。

针对资金逆市买入的现象,北京一家大型公募股票ETF基金经理表示,这波股市下跌中,受益于估值优势和中小上市公司业绩向好,以及市场由价值蓝筹转向中小盘市场的风格切换,中证500ETF出现明显的资金净流入;同时,双创50ETF作为上市不久的热点产品,代表了中小盘成长风格、科创板和创业板龙头股的指数,也在指数下跌时,为投资者带来了更好的买入时点,相关基金公司的产品也受到了资金的净买入。

华南一家基金公司也表示,近期教育、互联网等监管政策的变化,抑制了A股的风险偏好,股市出现了明显回调。但从资金的交易方向看,科技成长板块,以及中小盘风格的股票ETF继续受到资金的青睐,部分跌幅较大的消费、医药等板块也迎来了“抄底”资金。整体来说,资金还是投向了中报增速较高而且景气度向上的指数产品,是一种理性的操作方向。

上证50ETF净流出8.6亿元

部分芯片、军工ETF“落袋为安”

虽然在弱市中,股票ETF整体呈现净流入的态势,但是结构性的分化同样存在。

宽基指数中,上证50ETF、华夏、嘉实基金旗下的沪深300ETF等指数,均出现资金的净卖出。其中,上证50ETF净流出8.6亿元,前两个交易日跌幅为6.85%;华夏沪深300ETF净流出也达到2.06亿元,区间跌幅也超过6%。

行业指数中,芯片ETF、5GETF、半导体ETF,以及近期相对抗跌的军工板块产品,这些处于高景气度周期,且表现抗跌的品种则遭遇资金净流出,资金“获利了结”的心态浓厚。

其中,华夏旗下芯片ETF、5GETF两日净流出分别为3.75亿元,2.56亿元,同期基金涨幅为1.01%、-0.42%,国联安旗下半导体ETF净流出1.32亿元,基金二级市场价格却逆市上涨3.11%。

另外,广发基金旗下军工ETF、富国军工龙头ETF,近两日净流出资金也分别为3.36亿元、0.87亿元,同期两只产品的跌幅为1.19%、1.77%,在经历近期军工板块的大涨行情后,部分资金在市场走势变弱后选择了“落袋为安”。

“芯片、军工都是前期涨幅较大的行业,在近期股市的暴跌,投资者情绪快速降温的背景下,部分获利盘减仓‘落袋为安’,是比较理性的操作。”上述北京大型公募股票ETF基金经理表示。

在这位基金经理看来,受益于芯片短缺,半导体市场的景气度在高位;而军工企业的股价,由行业发展前景、生产经营状况、经营业绩等基本面因素决定,在未来军工行业增长确定性的背景下,行业存在较大的成长空间,虽然短期遭遇资金净流出,但板块的中期配置价值仍然值得期待。

博时基金权益投资主题组基金经理肖瑞瑾也表示,随着全球半导体需求持续高涨,半导体行业景气度持续向上,但行业β的边际力度呈现逐渐减弱的态势。

肖瑞瑾分析,基本面方面,考虑到海外对我国半导体产业的多方限制,解决“卡脖子”是未来中国半导体发展的关键,在全球“缺芯”的背景下,供不应求的格局或有望持续,芯片价格持续上涨,这让大家对于半导体厂商的盈利有了更大的预期,行业整体依然维持高景气度;市场情绪方面,航空航天领域等一系列利好事件使得大家对中国科技自信度大幅提升;最后,在硬科技行业的强势表现下,投资者也将资金分流到硬科技上,对板块的上涨起到了很好的支撑作用。

“芯片涨价和芯片国产化分别对应的是两个方向,一个叫β,一个叫α,β的边际力度呈现逐渐减弱的态势,最核心的是α层面。”肖瑞瑾称。