华尔街为什么敢押空欧洲。

一,达利欧十分明白现在欧洲的处境。一面是俄乌的冲突。现在加了个立陶宛。战事不断。欧洲受制于能源供应。发展降速是必然的。

二,欧盟内部通胀已经到了8.1,很多国家通胀已经到了二位数以上了。如果不加息。长时间通胀,内部必乱。欧盟是二十多个国家联后起来的。这其中有个三到五个国家破产。都会给欧洲带来灾难。这个当年欧债危机已经玩过了。不过当年的操盘手是高盛。将100亿欧元意大利国债。转给了德国最大的保险公司。最后意大利违约时,又押空欧元与欧洲股市。这一将达利欧的手段应该也不会差,静等欧盟高通胀国家崩溃。

三,美国无法救欧洲,长途运来的天然气与石油。加价超过俄罗斯能源的40%以上,这只能助推通用。美国现在急需欧洲的资金回流,所以只可能使绊。不可能真的救欧洲。只会拱火。

注意。这事不会影响到中国。相反对中国产品的依赖会加重。对A股是有好处的

不过欧洲再经济过一次打击。汽车产业逐步被中国新能源车所取代。

就像华为任正非说的,可能就是个高福利的大农村吧。。。

现在他们已经玩一周四天工作日了。当年靠掠夺起家的欧洲各国。已经在享受了

所谓富不过三代。看来前辈的总结没错。。。

关注索问思,不丢人。

一:华尔街华基金是什么

因为你所说的股票基金统称为:金融二:美国华尔街基金投资银行

华尔街五大投行是高盛、摩根、美林、雷曼兄弟、贝尔斯登。1、高盛:高盛公司是由德国移民马库斯·戈德曼于1869年创立的,在19世纪90年代到第一次世界大战期间,投资银行业务开始形成。是全世界历史最悠久及规模最大的投资银行之一。

总部位于纽约,并在东京、伦敦和香港设有分部,向全球提供广泛的投资、咨询和金融服务,拥有大量的多行业客户。

2、摩根:摩根斯坦利,是一家成立于美国纽约的国际金融服务公司,提供包括证券、资产管理、企业合并重组和信用卡等多种金融服务,目前在全球27个国家的600多个城市设有代表处,雇员总数达5万多人。

3、美林:美林是世界最著名的证券零售商和投资银行之一,总部位于美国纽约。作为世界的最大的金融管理咨询公司之一,它在财务世界响叮当的名字里占有一席之地。

4、雷曼兄弟:全球最具实力的股票和债券承销和交易商之一。同时,公司还担任全球多家跨国公司和政府的重要财务顾问,并拥有多名业界公认的国际最佳分析师。

5、贝尔斯登:成立于1923年,总部位于纽约,是美国华尔街第五大投资银行,系全球500强企业之一,是一家全球领先的金融服务公司,为全世界的政府、企业、机构和个人提供服务。

摩根财团在金融业方面拥有雄厚的基础。其主要支柱是J.P.摩根公司。在国内有10个子公司和许多分支行,还有1000多个通信银行。

在国外约20个大城市设有支行或代表处,在近40个国家的金融机构中拥有股权。

它控制着外国37个商业银行、开发银行、投资公司和其他企业的股权。

在工矿企业方面主要有国际商业机器公司、通用电气公司、国际电话电报公司、美国钢铁公司以及通用汽车公司等;在公用事业方面则有美国电话电报公司和南方公司。

三:华尔街基金公司

《漫步华尔街》主要讲的是指数型基金。该书观点认为,被动指动型基金从长期来说,会跑赢大部分主动管理型基金。四:华尔街量化基金

翻翻华尔街的招聘要求,你会发现物理和数学专业的PhD格外抢手。据中国科技大学统计,该校五百多位在华尔街从事金融业务的校友中,90%是物理、力学、数学学科出身。

这要从华尔街对“量化投资”的执着说起。

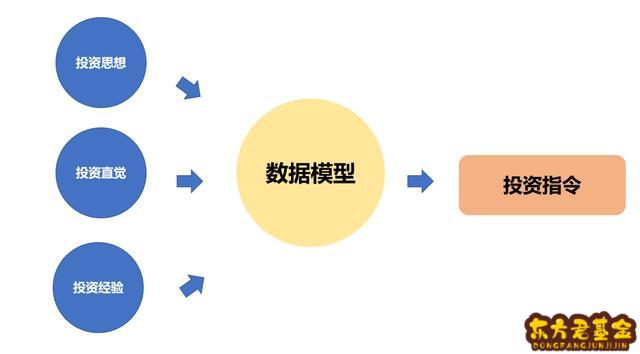

量化投资通过模型和程序下达投资指令。量化投资鼻祖西蒙斯,以数学建模做决策的基金,20年的投资回报率,比股神巴菲特还要高15%。

30年来,华尔街不断寻求更精确的量化模型,物理和数学专业人才过硬的建模功底,自然成了最佳目标。

还有一个有趣的现象是,虽然数学听上去比物理更适合量化交易的岗位,但华尔街投行中,物理出身的员工要多于数学。

听说这是因为资产价格的变动和物体运动有相通之处。华尔街最早的一批物理学家之一,伊曼纽尔•德曼曾说:金融学如此令人兴奋,它和我所熟悉的物理学如此相似。

并且,数学更偏理论,目标是证明自然运作的原理,但投资中没有原理可言,运用模型赚钱是唯一目标,显然,善于将理论应用在具体事物中的物理专业,更符合华尔街的要求。

也有人调侃,学数学的格调太高,不屑华尔街唯利是图的勾当。

Anyway,想去华尔街叱咤风云的小伙伴在选择专业时,要重点考虑物理哦。

五:华尔街西蒙斯基金

评论赠书:2020年,你的投资战绩如何?你认为投资中最宝贵的品质是什么?我们将会选3位留言质量较高的用户,免费赠送《征服市场的人》。(互动平台:“第一财经资讯”

对普通投资者开放的基金巨亏,但与此同时仅对员工及极少投资者开放的自营基金依然取得惊人回报,让美国“量化传奇”文艺复兴科技再度成为

而作为文艺复兴科技公司的创始人,82岁的詹姆斯·西蒙斯在1月1日决定辞去文艺复兴科技董事会主席一职,并任命了他的儿子担任量化对冲基金董事会联合主席,还增加了五名新董事,他正在加快退休的步伐,将这个750亿美元管理人的位置移交给下一代。

一、 詹姆斯·西蒙斯是谁

詹姆斯·西蒙斯

现代金融史上最为成功的交易者之一。1988年以来,文艺复兴科技公司的旗舰产品大奖章基金获得了年化66%的收益率,在交易中获得了超过1000亿美元的利润。这个记录在投资界无人能出其右,沃伦·巴菲特、乔治·索罗斯、彼得·林奇、史蒂文·科恩,甚至瑞·达利欧都难以企及。

他所创立的文艺复兴科技公司每年能从交易中赚取超过70亿美元。这个数字超过了安德玛(UNDERARMOUR)、李维斯(Levi's)、孩之宝A和凯悦酒店B的年度收入总和。更惊人的是,其他公司一般都有上千个雇员,但文艺复兴科技公司只有300人左右。

帮助过杨振宁的数学家,30岁时,西蒙斯一手振兴纽约州立大学石溪分校的数学专业,在这里遇到了杨振宁,在他最著名的“杨-米尔斯理论”当中,也有西蒙斯的影子;36岁时,拥有了以自己名字命名的理论“陈-西蒙斯理论”;37岁时,他又摘得数学界的诺贝尔奖——全美维布伦(Veblen)奖。

二、西蒙斯的量化投资为什么厉害

1、严苛又多元的投资也造就了大奖章基金的惊人回报

基金对投资范围有严格限制,投资品必须同时满足在公开市场上交易、流动性高、适合用数学模型交易三个条件。因此,它并不会介入初创公司的股票。同时,大奖章基金采用非股票工具投资于全球市场,在美国的交易工具包括商品期货和美国国债;境外交易包括汇率期货、商品期货和外国债券。

2、隐马尔科夫模型的择时策略

大奖章基金的王牌利器在于隐马尔科夫模型的择时策略(TimingStrategy)。解码专家列宁·鲍姆(LenordBaum)功不可没,将统计学中的隐马尔科夫模型拓展,提出鲍姆—韦尔奇算法(Baum-Welch)。直白来说,通过这一算法交易员可以寻找最可能的隐含状态转移以及出现某一观察变量的概率,进而给出最优的择时策略。

3、模型之外的投资理念

当然大奖章基金并非靠一个模型就能打遍天下。不同于巴菲特的“买入并持有”策略,Simons更

三、大佬也有三次非量化投资的操作

第一次,决定要彻底脱离学术圈后,40岁的西蒙斯就立志要建立一个“即使在睡觉的时候都可以赚钱的模型”,因此他找到了“鲍姆-韦尔奇算法”的创立人之一列尼·鲍姆。在鲍姆的帮助下,他们确实创造出了一个可以对市场进行预测的模型,西蒙斯还专门聘请了一个程序员将还未电子化的利率历史走势、各币种当期的收盘、《华尔街日报》等数据输入一个可以跟踪价格,也可以用来测试基于数学算法或基于直觉的各种投资策略的数据库中。最后,他们终于开发完成了一个可以覆盖各种商品、债券和外汇交易的系统。

晚年的列宁·鲍姆酷爱围棋,但由于视弱,只能全程弯腰

由于这个系统的覆盖范围包括了生猪价格数据,所以西蒙斯戏称它为他的“小猪篮子”(PiggyBasket)。几个月之后,“小猪篮子”已经能够指导100万美元左右规模的交易,并且获利颇丰。但终于,“小猪篮子”出问题了,西蒙斯和鲍姆也不再采用数学模型来指导投资了,而是转向更为传统的方法。他们开始根据各种事件和市场动向来寻找可能被低估的机会,把3000万美元的头寸分布在不同的交易品种之中。

西蒙斯和鲍姆通过交易各类外汇赚了很多钱,似乎已经没有必要再去开发一个体系化的量化交易系统。构建方程组费时费力,盈利虽然稳定但不够可观。相反,通过分析新闻和地缘政治做事件性投资,不但刺激而且来钱很快。“我为什么还要开发这些模型?”鲍姆问他的女儿斯特菲,“比起寻找数学论据,我们现在的赚钱方式要容易得多。”

鲍姆对投资的嗜好日盛,最终和西蒙斯之间产生了裂痕。西蒙斯选择与他分道扬镳并开始反思,坚定要建立一个代替人类主观判断,全部由算法驱动的高科技交易系统的决心。

第二次,1979年数论领域最高科尔数论奖得主詹姆斯·埃克斯正式加盟了西蒙斯的公司,起初,埃克斯专注于基本面研究,诸如大豆的需求是否会增长、极端天气对小麦供应的影响等,但是回报率平平,后来埃克斯开发了一种基于数学原理的交易系统,通过挖掘西蒙斯他们收集的数据来预测各种外汇和商品的价格走势。这种方式更多的是依靠大量的数据和信息,它可以让西蒙斯得到比竞争对手更多的价格信息。但与西蒙斯所追求的完全由机器做决策相差甚远。

詹姆斯·埃克斯才华横溢,英俊潇洒,但经常发怒

第三次,由于大奖章基金容量有限,文艺复兴科技公司从2005年开始设计了一个大容量的基金名叫RIEF。这个基金持仓一个月以上,回测显示每年能跑赢市场几个点,但波动率显著低于市场,而容量高达1个亿。再加之RIEF基金的手续费低于大奖章(大奖章基金的手续费5%,远高于市场上的所有基金手续费),因此投资者疯狂涌入。

危机出现在了2007年8月6日的周一下午,所有的量化交易员都突然遭到了严重的亏损。在AQR基金公司,阿斯内斯“啪”的一声关上办公室的百叶窗,打电话给圈内人询问发生了什么事。有消息称,规模较小的量化基金TykheCapital陷入了困境,而高盛旗下的一个以类似策略投资的部门也遭遇了麻烦。当时还不清楚是谁在进行抛售,也不清楚为什么会有这么多公司认为自己的策略与众不同。后来,不止一个量化基金被低价出售,其他人也纷纷削减杠杆,这些举措引发了残酷的经济低迷现象,即业界所谓的“量化地震”。整个市场的量化基金突然持续大跌,文艺复兴科技公司内部也开始分成两派激烈争论,最终西蒙斯力排众议决定减仓,这次人为干涉的操作,虽然违背了完全相信机器和模型的初衷,但却让文艺复兴科技公司免于一次危机。至此之后,西蒙斯认为既然发生了这种小概率事件,就说明市场可能发生了前所未有的情况,必须谨慎。

为了挽救损失,西蒙斯召集了一场讨论会,会议室里,一场战斗开始了。7年前,也就是2000年科技股崩盘的时候,布朗(文艺复兴科技公司的联合总裁)不知所措。但这一次,他很有把握。他说,抛售不会持续太久,文艺复兴科技公司应该坚持自己的交易体系,甚至可以增加头寸。文艺复兴科技公司的交易系统已经可以实现自动买卖,并能抓住混乱的局面扩大一些头寸。“这是一个机会!”布朗说。默瑟(文艺复兴科技公司的联席CEO)也表示同意。“相信模型,让它们去运行。”亨利·劳弗补充道。

罗伯特·默瑟(左)和彼得·布朗带领文艺复兴科技公司取得关键性突破

西蒙斯摇了摇头,他不确定他的公司能否经受住更大的冲击。他非常担忧,如果损失继续扩大,而他们又拿不出足够的抵押品,银行就会出售大奖章基金的头寸,他们将会因此遭受巨大的损失。如果这种情况发生了,就没有人再去买西蒙斯的基金了。即使文艺复兴科技公司遭受的经济损失比它的银行贷款人要小,这对文艺复兴科技公司来说仍然会是一个致命的打击。西蒙斯告诉同事,大奖章基金需要卖出,而不是买进。“我们的目标是生存,”西蒙斯说,“如果发现错了,我们可以在后面增加头寸。”

8月9日,大奖章基金开始减少股票头寸,以积累现金。回到会议室,西蒙斯、布朗和默瑟盯着一个正在更新公司盈亏数据的电脑屏幕。他们想看看他们的抛售将如何影响市场。当第一批股票被卖出时,市场受到了打击,标准普尔500指数下跌3%,道琼斯指数下跌387点。那一周,大奖章基金损失了超10亿美元,损失率高达20%。RIEF也在暴跌,跌了近30亿美元,跌幅约为10%。西蒙斯默默地凝视着电脑屏幕。

那周五的上午,当大奖章基金再次抛售头寸时,市场似乎在不走低的情况下消化了这些交易。一些人将市场的转向归因于当天AQR的买入指令。“我想我们会挺过去的,让我们停止抛售吧。”西蒙斯命令公司停止抛售。

到了下个周一早上,大奖章基金和RIEF又开始赚钱了,就像其他大多数大型量化交易基金一样,他们似乎已经“退烧”了。德怀尔感到如释重负。后来,文艺复兴科技公司的一些人抱怨说,如果西蒙斯没有凌驾于他们的交易系统之上,他们的收益可能会更大。“我们放弃了很多超额收益。”一名员工对西蒙斯说。“如果同样的场景再现,我还会做同样的决定。”西蒙斯回应道。

西蒙斯的这次人为干预虽然让文艺复兴科技公司避免了更大的损失,但也确实与他所坚持的完全由机器给出交易策略有悖。也看得出西蒙斯的风控意识,大师就是大师。

评论赠书:2020年,你的投资战绩如何?你认为投资中最宝贵的品质是什么?我们将会选3位留言质量较高的用户,免费赠送《征服市场的人》。(互动平台:“第一财经资讯”

书名:《征服市场的人》

出版社:湛庐出版社