呈现分化盘面,权重活跃度高于中小市值

盘面情绪波动区间在中位上下波动

上证指数分时继续在3150呈现压力

从短期属性看,上证指数已在短期、小阶段呈现压力,更倾向在耗时间以度过月时间窗口再做进一步动作

一:哪类指数基金波动最大

最近全球股市的主旋律就是两个字:『震荡!』

港股在震荡、美股在震荡、A股也在震荡。就拿今天来说,上午一片绿油油的,下午就给你V起来了,现在的市场,抓不住主线是真的。

最近总有人问我:『老K,现在如果要买宽基相关的ETF,买哪个好?』

其实关于这个问题,我也思考过,因为在我的理解里,现在比较有投资价值的宽基无外乎那几个:中证500、沪深300、MSCI中国A50互联互通。

今天就以这个为话题,说一下我的看法。

『首先先来说一下300和500的主要差异:』

简单点来说沪深300主要指的是两市市值最大的前300只股票,且主要是主板和深圳的蓝筹股,小盘股基本没有。

而中证500主要指的是市值排在沪深300之后的500只股票,也就是第301-800名的股票。

这里一般中证500指数代表中国证券市场的中小盘指数,有中盘也有小盘。

所以其实从本质上来说这两者是没有什么成分重叠的。

不过有时也不排除这两者之间还存在着某种动态轮动的关系。

- 例如沪深300中某些市值下降的公司有可能跌落到中证500中,而中证500中市值变大的公司也有可能上升到沪深300中。

对了说到这我记得之前还有人问过,『沪深300为什么不叫中证300?』

其实中证500的中证和沪深300的沪深,它的范围是一样的,都涵盖了市面上两家主要交易所。

只不过因为沪深300这只指数成立的比较早,所以它的命名很独特叫沪深300, 而没有叫中证300。

后面你会发现其他一些指数都叫中证多少,唯独沪深300比较例外。

『至于目前市场到底是买300好还是500好?』

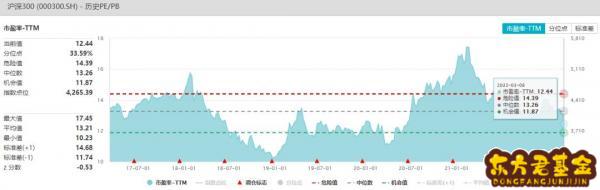

如果单从目前估值来看的话,中证500近5年17.84的估值、沪深300近5年12.44的估值,但是中证500的安全边际要更高。

不过由于中证500的持仓中包含了很多类似能源、原材料等周期股,所以目前中证500看似便宜的PE里其实也存在着过于低估的假象。

我们之前也说过,对于强周期板块来说,估值的参考性比较低,往往很多时候具有迷惑性。

这点著名麦哲伦基金经理彼得林奇也曾提到过:『不要在周期性行业业绩喜人的时候去布局,那是低估的陷阱。』

这是因为强周期到来时,由于工业品价格大幅上涨,这些企业的利润就会大幅增加,从而拉低了估值。

- 举个例子,假设企业现在的股价是10块,企业利润是2块,那么估值就是5倍。3个月后,企业股价涨到了15块,但利润增加到了5块,估值就降低到了3倍。(PE就是市盈率=市价/收益。)

所以其实对于强周期板块,你会发现后续一旦周期结束,很可能就会出现股价在跌,估值在涨的背离现象。

不过虽然目前中证500确实存在着估值失真的现象,但是按照目前行情来看,修正后的中证500虽没有这么低估,但也是处于中等偏下的位置。

这里特意提出来只不过是想提醒大家,在当下选择板块的时候千万不要一味的盯着估值以偏概全。

如果我们回归到成分股分析上来看,中证500是包含顺周期(非金融板块)最多的行业。

它的特点是制造业多,所以资产周转率高,对经济环境、资金环境的变化很敏感,估值弹性很高。

而沪深300除了金融股,还有大量的喝酒吃药等逆周期。

它的特点是头部企业多,所以长期盈利较稳,受经济环境、资金面变化的影响较小,估值波动也小。

我们说在价值周期中,金融、消费板块表现往往要优于其他板块,所以个人觉得你要是追求稳健收益,或认为今年经济形势一般,难有亮点的,可以考虑选择『沪深300相关的指数增强ETF』,这类产品的收益确定性强,但弹性比较小。

反之的话,就可以考虑买入『中证500相关的指数增强ETF。』

接下来就是我个人比较喜欢的MSCI中国A50互联互通指数了。

目前主流“50系列”宽基指数共有3个:上证50、富时中国A50和MSCI中国A50互联互通。

上证50代表的是上海市场规模最大、流动性最好的50家公司、富时中国A50代表的是A股市场市值最大的50家公司,而MSCI中国A50互联互通指数是优选50个可通过陆股通投资的大市值股票为成分股。

在此前的文章中,老K曾仔细地分析过这个指数,它的最大亮点就是聚焦中国优质的核心资产,行业分布均衡,中长期历史业绩稳健,成长性和盈利性稳定。

而且,现在这个指数的估值也不高,11.32倍,安全边际还可以。

而且,老K看到,跟踪这个指数的『MSCI中国A50ETF的联接基金(A/C类 014528/014529)』今天正式开放申赎,也为投资者当下低位补仓提供了一个合适的工具。

这也意味着,到此,汇添富基金做到了对这个指数的场内『MSCI中国A50ETF,交易代码560050』和场外『汇添富MSCI中国A50互联互通ETF联接,A/C类 014528/014529』的双覆盖。

对于想要投资中国优质核心资产,并且想要进行行业分散投资的小伙伴,其实可以

当然,市场先生有时候就是个疯子,存在极度悲观或乐观的情况。而我们的一些假设,也存在偏差的可能性,所以大家在投资的时候还是风物长宜放眼量,既要着眼于当下,更要着眼于未来。

二:波动最大的指数基金

通常在牛市转熊市,或者在遭遇重大利空的时候,指数都会出现较大幅度的回撤,把我们的指数基金之前的利润也直接“撤销”,甚至扭盈为亏。可以说,回撤是我们取得投资回报的一大杀手,防不胜防。那是不是说,回撤就越小越好呢?让我们来了解一下。

最大回撤率是指基金历史上最大的回撤纪录,也就是说,参考历史数据,买入该基金可能出现的最大亏损。最大回撤率是一个重要的风险指标,简单理解就是,回撤率越大代表风险和波动越大,因此投资者可以据此判断这个指数基金是否适合自己。比如我能承受的风险为30%以内,但这个指数基金历史上出现过50%以上的回撤,那我可能就要对它三思而后投。

历史回撤越低越好吗

既然回撤率和风险成正比,那是不是就越低越好呢?其实也不尽然。回撤率低也可能意味着这个指数基金的回报率也相对较低,而每个投资者的投资能力和风险偏好都不一样,只要标的在自己的能力圈内,清楚它的周期规律,历史回撤大的品种也不是不能投资。

怎么应对历史回撤大的指数基金在一些股票软件上,我们能直接看到某个指数的市盈率以及市净率等数据,然后参考它的历史走势,再结合当下具体财务状况,可以大致判断出该指数处于什么位置,是高估还是低估。投资的时候,尽量避开估值高位,选择低位开始定投,可以最大限度降低回撤的风险。选择估值偏低时定投,这样在行情止撤反攻时也能更快实现投资盈利。

关于指数基金的回撤问题就说这些,希望对您有所助益。感谢您的阅读也欢迎

三:波动大的指数基金

股票的波动与市值成反比,市值越小,波动越大。常见的几种指数,波动由大到小,排列如下:中小板指数,例如华夏中小板ETF;中证500,例如南方500、广发500;深证100,例如易基深100ETF联接、融通100;深成指数,例如南方深成ETF联接;回答过题主的问题之后,下面带大家深入探讨一下股票指数的问题!

股市指数,简单来说,就是由证券交易所或金融服务机构编制的、表明股票行市变动的一种供参考的数字。

通过观察指数,我们可以对目前各个股票市场的涨跌情况有一个直观的了解。

股票指数的编排原理还是比较错综复杂的,那学姐就不在这里细讲了,点击下方链接,教你快速看懂指数:

新手小白必备的股市基础知识大全

一、国内常见的指数有哪些?

股票指数的编制方法和性质是分类的一个依据,股票指数基本上被分成这五个类别:规模指数、行业指数、主题指数、风格指数和策略指数。

这五个里,规模指数是大家最常见到的,举例说明,好比我们都懂的“沪深300”指数,反映的是300家大型企业的股票交易活跃度很好,且在沪深市场中具有很好的代表性和流动性。

再譬如说,“上证50”指数也是一个规模指数,代表上证市场规模和流动性比较好的50只股票的整体情况。

行业指数代表则是某个行业的整体情况。举个例子,“沪深300医药”就是典型的行业指数,由沪深300中的17支医药卫生行业股票构成,反映该行业公司股票的整体表现。

某一主题的整体情况是用主题指数作为代表的,就好比人工智能、新能源汽车这些方面,以下是相关指数:“科技龙头”、“新能源车”等。

想了解更多的指数分类,可以通过下载下方的几个炒股神器来获取详细的分析:

炒股的九大神器免费领取(附分享码)

看完前文,不难知道,指数一般选择了市场中的一些股票,而这些股票非常具有代表意义,所以,如果我们就可以通过指数比较迅速的获得市场整体涨跌状况的信息,从而可以更好的了解市场的热度,甚至对于未来的走势也可以预测一二。具体则可以点击下面的链接,获取专业报告,学习分析的思路:

应答时间:2021-09-24,最新业务变化以文中链接内展示的数据为准,请点击查看

四:波动幅度最大的指数基金

[9]基金认股权证基金认股权证基金(WarrantFunds):此类型基金主要投资于认股权证,基于认股权证有高杠杆、高风险的产品特性,此类型基金的波动幅度亦较股票型基金为大五:500低波动指数基金

指数基金是定期定投的最佳投资工具 在各类证券投资基金中,哪一类基金最适合做定期定投呢?下面我们从定期定投的出发点和优势来分析。 第一,从投资波动性角度分析,指数基金适宜进行定期定投。指数基金作为一种被动投资工具,是典型的靠天吃饭的产品,其指数化投资收益严格跟随市场波动,这种高波动性的投资产品正好可以通过定期定投来降低风险,定投的效果最佳。而其他波动性较低的投资工具,如债券基金和货币市场基金,定期定投的优势无法发挥,其长期投资收益也不具备吸引力。 第二,从投资纪律性的角度出发,指数基金也是适合定期定投的品种。定期定投的目的是通过投资时机选择的纪律性来避免追涨杀跌。而从证券选择的纪律性来比较,指数基金是投资纪律性最强的基金产品,它严格按照目标指数构造投资组合。把定期定投和指数基金结合起来,可以从时机选择和证券选择两个方面严格执行投资纪律,达到相得益彰的投资效果。而其他一些主动性的投资产品(如积极管理的股票型基金),其投资管理受基金经理的主观影响较大,有可能在市场低点的时候股票仓位也比较低,就没有达到摊低投资成本的效果。 第三,指数基金长期收益稳定,是分享经济成长的投资工具。从各个证券市场的历史数据分析可以看出,从长期投资的角度出发,在一个国家经济保持适当增长的前提下,指数化投资的收益率是相当可观的,并且明显高于GDP的增长。例如,美国过去20年GDP的平均增长率为5.1%,s&p500指数过去20年的平均收益率10.5%;法国过去20年GDP的平均增长率为4.1%,法国CAC40指数过去20年的平均收益率为11.6%。 三、定期定投也可以进行核心——卫星资产配置 有些基金投资者不甘于获得指数化的长期投资回报,希望能在指数投资的基础上获得一定的超额收益,这类投资者可以参考国外养老金投资普遍实用的核心——卫星资产配置方式。普通个人投资者也可以构造自己的核心——卫星投资组合,最简单而且也是最直接的方法就是把一部分资产(比如一半)投资于指数基金上,指数基金的收益率就是整个市场的平均收益率。当然,如果你不满足于指数基金所带来的市场化的平均回报,这时投资者可以把指数基金以外资金作为卫星投资配置到2-3只主动基金上,以期望获得超额收益的机会。核心卫星投资方法将主动策略和被动策略有机地结合起来,融合了被动投资低成本、低风险、长期收益稳定和主动投资获取超额收益机会的优势。可以选择1只混合型基金再加一只股票型基金,最好不要选择指数型基金,因为指数型基金风险还是很大的,而且不适合短期,即使3-5年也未必比其他股票型基金有优势的,具体基金选择可以去天天基金网或者和讯基金频道根据业绩选择。

建议定投一直股票型基金,比如华夏成长,华夏策略,华夏复兴,华宝宝康消费品,华夏红利,他们在牛熊市都很优秀,指数型基金是跟踪指数的,指数涨基金就涨,但是如果你长期投资的话建议选择指数基金,同时还要选择研究团队强大的公司,比如华夏,嘉实,易方达,南方等公司,而且指数型基金的申购费都比较的低,表现比较好的如南方500,沪深300,一般定投4年就可以看到效果!当然建议长期投资,享受复利的效力!聚沙成塔!祝您投资成功!