儿童财商知识早知道(九)[礼物]

11-13岁孩子:教孩子认识复利

1.复利是什么?

2.告诉孩子11岁开始每月定投100,放在理财保险和定投指数基金的收益差距

3.和孩子讨论他每月存多少钱可以上自己喜欢的大学,或者出国留学。

每日带你学习,关注我的朋友圈,分享有用知识[比心]

一:儿童理财基金产品

您好,给孩子买教育基金或是其他险种都是一门学问。想知道哪些教育金性价比高,可以看这里:

《小孩的教育金有必要买吗?儿童教育金保险哪个保险公司好?》

首先您要明确孩子现在的需求,如果您的孩子目前只有医保的话,建议先配置基础保障,比如意外险、医疗险、重疾险等。

因为孩子的保费一般比较低,这一部分花费不会很高。

您说准备给孩子储备个二三十万,配置完基础保障后,可以考虑来一份教育基金。

就是我们说的教育金,如果您想要领取固定的话,可以考虑复星保德信的星宝贝。

这款产品从孩子步入高中即可领取,而且还考虑到孩子出国深造。

如果想要获得资金的二次增值,可以考虑金状元,它可以附加万能账户,如果资金不领取,在账户“躺着”也能增值。

当然还有增额终身寿险也可以做教育规划,更多相关的信息,可以关注奶爸哦。

我是奶爸保,专注于中立、专业、客观的保险测评;

如果上面的内容还没有解决你的问题,还可以来公众号奶爸保咨询我;

我会以多年来为10W+家庭配置保险的经验,给你最专业的建议。

公众号:奶爸保花更少的钱,买对的保险

关于保险有很多的学问,想要了解更多保险知识可以点击文中链接扫码咨询奶爸保,奶爸保为用户提供专业的保单剖析,提供中立的保险意见,让用户直观清晰地了解自己的保单。

二:理财基金公司前三名

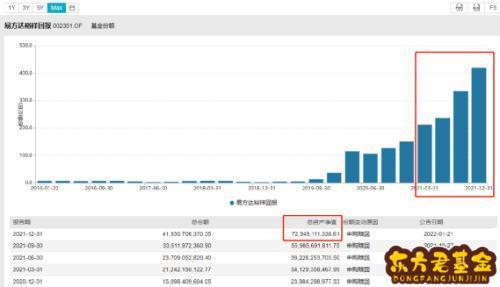

基金四季报披露完毕,基金公司最新规模也新鲜出炉。

Wind数据显示,截至2021年年末,公募基金管理总规模为25.08万亿元,非货基规模为16.28万亿元。在去年市场的极致化行情中,25万亿的公募基金市场继续高歌猛进,各家基金管理人的规模排名也发生“大洗牌”:

非货规模中,易方达基金规模已经超过1.2万亿,四季度单个季度规模激增1100亿,华夏基金在几只“网红”基金发力下,单季度新增规模也超900亿,最新非货规模超过7400亿元,跻身全行业第二名。

权益类基金中,易方达、华夏、广发基金位居“前三强”,中欧、广发、易方达、华夏基金2021年权益资产增长超千亿元。

主动权益类基金中,易方达、广发、中欧、汇添富、富国基金跻身前五强,去年前海开源冠军基金经理崔宸龙发力下,公司主动权益基金新增规模一年狂飙670亿,前海开源也新晋“千亿级”主动权益类基金公司。

非货规模最大公募超1.2万亿

39家公募跻身“千亿”基金管理人

在过去三年基金行业大发展中,各家公募的非货基规模进一步扩容。

Wind数据显示,截至2021年末,易方达基金非货规模高达1.23万亿元,高居各家公募基金榜首。华夏基金位居次席,四季末规模为7416亿元,比去年非货规模排名上升1位;广发、南方、富国、汇添富基金分列3-6名,非货规模都超过了6千亿元,彼此规模相差并不太多,在规模排名上面临贴身肉搏的激励竞争。

招商和博时基金,同期规模也超过5000亿元,上述5000亿规模以上的公募基金数量达到8家。

在3000-4000亿体量的基金公司中,包含了嘉实、工银瑞信、中欧、鹏华、交银施罗德、华安、景顺长城、兴证全球、天弘基金等公募,位居非货规模的第二梯队。

值得注意的是,目前非货规模超千亿体量的基金公司数量已经多达39家,相比去年末新增了4家,中信保诚、中加、国投瑞银、海富通基金,都在今年新晋千亿基金公司。

谈及“千亿”基金公司大扩容的现象,北京一位权益类基金经理表示,“千亿”基金公司扩容的背后,其实是基金行业的大发展。从2018年末的13万亿到目前25万亿,公募基金市场规模近年来经历了翻倍式的增长。

从归因分析看,自2019年以来,伴随着监管层大力发展权益类基金和基金**效应的发酵,新发基金数量连续三年超过1000只,新基金每年发行规模也都在万亿体量,部分绩优基金规模持续攀升,并诞生了多位百亿,乃至千亿规模的基金经理。这都说明,公募基金正成为大众理财的工具和普惠金融的代表。

最猛单季度新增1100亿

“网红”基金给力易方达、华夏新增较多

从规模增幅榜看,四季度易方达基金规模增长1100亿元,位居榜首。

具体来看,易方达基金旗下易方达稳健收益、易方达裕祥回报两只二级债基规模增长较大,去年四季度分别增长276亿元、170亿元,并崛起为两只规模超700亿元的“固收+”基金,两只基金去年收益率分别为8.66%、9.5%,获取了不错的稳健回报,也受到了资金的青睐。

另外,易方达基金旗下“网红”产品——中概互联ETF,也是“越跌越买”,四季度规模新增接近60亿元。新发基金易方达MSCI中国A50互联互通ETF,也贡献了91亿元的规模。

华夏基金单季度新增规模913亿元,同期从6307亿元增至接近7220亿元,华夏基金旗下股票ETF产品对新增规模贡献颇大。国内最大的股票ETF产品——华夏上证50ETF,在四季度规模激增162亿元,四季末规模为691亿元,是华夏基金新增规模最大的品种。

另外,华夏基金去年四季度新发的“网红”基金——华夏MSCI中国A50互联互通ETF,也贡献了103亿元的规模。此外,华夏恒生科技ETF、华夏鼎茂、华夏短债、华夏行业景气等股基、债基、混基也是“多点开花”,四季度新增规模都超过了50亿元。

除了易方达、华夏两大巨头外,广发基金单季度新增规模650亿元,位居第三;嘉实、博时、交银施罗德基金等多家公募的新增规模也超过500亿元,在过去的一个季度可谓“斩获颇丰”。

而从同比数据看,易方达基金在近一年新增4250亿元,从2020年末的8043亿元增至1.23万亿元,规模增长非常惊人,2021年也成为易方达基金收获规模的大年。

富国基金去年规模增长也非常显著,当年规模激增2096亿元,从4144亿元增至6240亿元,规模增长位居全行业第二位;华夏基金2021年新增规模2025亿元,紧随其后;招商、广发、南方、天弘基金等,同期非货规模增长也超过1600亿元,都是收获的大年。

易方达、华夏、广发位居权益基金规模前三强

8家公募权益资产突破3000亿大关

权益投资能力是公募基金有别于其他资管机构最核心的竞争能力,权益资产管理规模榜单也在一定程度上反映出基金公司的市场影响力。

Wind数据显示,包括开放式股票型及混合基金在内,易方达、华夏、广发基金位居公募基金权益规模前三强,上述三家基金公司权益资产规模分别为6747.36亿元、5187.85亿元、4828.91亿元,也是全行业仅有的三家权益基金管理规模突破4000亿大关的基金公司。

除此之外,汇添富、中欧、富国、南方、嘉实5家基金公司权益规模也突破3000亿元,相比之下,去年年末仅有5家基金公司权益规模超过3000亿元。

从前十大权益基金公司年度排名上看,招商、景顺长城基金新进前十,兴证全球、鹏华基金退出前十。

部分基金公司权益规模在2021年大步向前迈进,中欧、广发、易方达、华夏4家基金公司2021年权益资产增长超千亿元。

其中,中欧基金旗下权益基金规模大增1460.14亿元,同比增幅超过60%,不仅增长绝对值居行业第一,增幅也在前十大权益基金公司中位居榜首。

2021年诞生的单只“巨无霸”基金对基金公司整体规模增长“功不可没”,截止到2021年四季度末,由葛兰管理的中欧医疗健康基金规模已达775.05亿元,在全市场权益基金规模排名中仅次于招商中证白酒指数基金,而该基金2020年四季度末仅230亿出头,一年之内规模增长超过233%。

一些中小基金公司凭借着过去一年出色的业绩实现权益基金规模跨越式发展,恒越基金旗下权益规模从2020年末10.55亿元飞速增长至142.33亿元,增幅超过12倍。中泰资管、东方阿尔法等基金管理人过去一年权益类基金规模增长也超过3倍。

易方达“卫冕”主动权益规模冠军

前海开源新晋千亿主动权益“俱乐部”

相比权益基金公司榜单,主动权益基金公司榜单相对较为稳定,除了名次发生变化之外,2021年末前十大主动权益基金公司榜单并未有新入局者,体现出“强者恒强”的态势。

易方达基金以5203.78亿元的主动权益基金规模,继续“卫冕”冠军宝座,广发、中欧基金分别以4076.66亿元、3844.65亿元的规模分列第二、第三名,且上述两家基金公司相比2020年末排名均有所提升。除此之外,汇添富基金、富国基金旗下主动权益基金规模也均超过3000亿元大关。

2021年千亿主动权益“俱乐部”榜单也有所扩容,全行业管理主动权益基金规模超过千亿的公司从18家增至19家,前海开源基金主动权益基金规模从2020年末的415.37亿元飙升至2021年末的1083.31亿元,同比增幅超过160%,新晋千亿主动权益基金公司团队。

尤为值得一提的是,去年公募基金业绩冠军崔宸龙个人管理规模从2020年末不到8个亿猛增至409.62亿元,对前海开源基金规模增长助力不少。

相比2020年末,2021年末进入前十大主动权益基金公司的门槛由不到1800亿元提升至2187亿元。

从行业集中度看,截至2021年末,前十大主动权益基金公司合计管理规模超过3.15万亿,在全行业中占比44.71%,行业集中度相比2020年末下降了2个百分点。

三:基金公司的高端理财

我个人认为这个是不会的 这个产品很一般 祝你好运一生一世!点击好评,谢谢你!四:基金公司理财经理

随着财商意识的提升,越来越多人知道并信奉基金投资,于是开启基金投资之热。

银行在我们心中根深蒂固,很多人都会默认银行理财是没有任何风险的。所以,很多人跑去银行购买基金。

南京一位林女士,过去一直在工行购买保本型理财产品。一次产品到期后,在银行理财经理的推荐下,购买了一只股票型基金,共计投入45万元。

没过多久,林女士急用钱,提前赎回,才发现,这个基金不但没**,还亏损本金14万。

这是怎么回事呢?

01、银行购买理财产品,并不如想象中那么安全。

老一辈们往往都默认银行理财产品都是无风险的,其实并不然。

按照产品发行主体来分,银行理财产品可以分为三类:银行自营产品,银行代销产品和银行托管产品。

林女士购买的股票型基金属于银行代销产品,代销产品出现亏损情况,是由发行机构或者投资者承担,银行不担责。

那那么多理财产品,为什么银行理财经理独独要给林女士推荐高风险的股票型基金呢?这是他们不会告诉普通外人的一个秘密。

这里就涉及到,银行的佣金制度,代销理财产品的佣金一般比银行产品高,差额可能达上百倍,理财经理就可能为了绩效工资重点推荐这款产品。

另外,银行还有时候会代销本行参股的基金公司的产品,这种情况下,银行理财经理也免不了会重点推荐这些基金。

所以,银行理财产品也不是如我们想象中百分百安全,我们在银行购买理财产品,也要擦亮眼睛,问清产品性质!

02、主动型基金VS指数型基金,傻傻分不清楚!

基金,就像一个篮子,基金公司装入各种各样资产(如股票、债券、现金、理财产品等),然后交由基金经理等专业人士共同打理,共同投资人共享收益。

基金可以分为主动型基金和指数型基金。前者指的是募集资金后由基金经理操盘,将资金投资于他所偏爱的股票,债券等,以期获得超越市场基准的收益。

而指数型基金,则选取特定指数(如沪深300指数)作为跟踪对象,它的资金全部投资于所追踪指数的成分股中,不需要基金经理过多的投入研究,选股,进行管理。

所以,一般主动型基金的管理费为1.5%,指数型基金的管理费为0.5%。再加上其他交易费用或者其他隐性费用。总之主动型基金在运营成本方面可能是指数型基金的四五倍。

而我们去银行购买基金,银行理财经理赚取的佣金一般是基金的认/申购费加部分管理费。所以,从银行理财经理利益出发,自然会优先向您推荐主动型基金。

秉承着尽可能降低投资成本的理念,所以,我们应该首选指数型基金。在长期投资中,交易成本占很大的一个比重,谨记,省到就是赚到!

03、往期收益不代表未来收益。

一般主动型基金短期收益都要好于指数基金,所以,理财经理在向客户推荐基金时,都会倾向于拿出近期业绩非常不错的基金进行推荐。

而如果我们不懂的基本基金知识,也往往容易被基金短期优异的收益所诱惑,投入资金。

不过往期收益良好并不能代表未来收益就是好的。特别是主动型基金收益,每年都会有很大差异和波动。去年的冠军基金到了今年业绩垫底也是常有的事。

不过理财经理可不会给你想那么长远,保障你的长远收益,能够将基金卖出去,赚到佣金收入,这也是他们乐于推荐短期收益好的主动型基金的原因。

2007年,股神巴菲特曾经发起过一个著名的对赌协议。

由对冲基金的专业人士基金经理主动挑选股票组合成基金,巴菲特自己则选择美国标准普尔500指数基金,双方互赌接下来10年哪个收益更高?

一边是对冲基金公司的专业人士,基金经理,主动选股,主动研究,投资,

一边就是简单的跟踪投入标准普尔500指数基金,不需过多的投入时间精力去研究,我们普通人也可以做到。

揭晓答案。

增长自己的理财知识,才能形成明智的判断,不受理财经理的影响,我们自己的资金自己做主!