一:公司债承销商有哪些

这个问题问的非常好!!

我知道你的用意,哈哈!

是的,我来说一下吧,未来的趋势就是一批前期涨幅巨大的白马股倒下(2015-2019年涨幅较大的茅台类个股),而另一批权重股扛起大旗(2015-2018年下跌,但是2019年反转的)。

其中,券商,银行,地产,甚至部分大蓝筹,大白马股就包括其中。可以说,未来的指数调整空间并不大,但是个股分化会非常利好,涨多下跌,跌多上涨,这是自然规律。

而对于券商来说,其实就是一个领头羊,并且随着逐步步入牛市的周期,券商的价值和提升空间也会越来越大。

当然了,为什么要

1、外资进入,未来需要头部券商坐镇,这个毫无质疑;

2、管理层已经阐明了,做大,打造航母级头部券商的观点;

3、头部券商有着创业板承接的业务,未来的业务量也是巨大的,收益自然会水涨创高;

所以,从投资券商的角度来看,头部券商是最棒的!

那么有哪些头部券商呢?

中信、中信建投、国泰君安、海通、华泰、这5大头部券商,就是了!

希望可以帮助到你!

二:企业债承销商有哪些

目前天交所对私募债承销商收取管理费5万元/年;其盈利来自债券的承 销费用以及相关的服务费用。三:可转债承销商有哪些

我国对金融债、企业债和公司债的发行管理:1)由具有发行资格的国有商业银行、政策性银行以及其他金融机构构成发行人。

2)报审金融债券的发行额度、面额、发行条件、转让抵押、发售时间及方式、资金的运用。

3)发行债券前发布通告并详细说明发行的目的、发行数额、发行办法、债券期限、债券利率、认购对象、认购和缴款的地址等事项。

1)由企业规模、财务会计制度符合国家规定,具有偿债能力、经济效益好且前3年连续盈利境内法人向其行业主管部门申请发行额度。其所筹资金需符合国家产业政策。

2)与证券经营机构签订债券包销或代销协议。

1)股份有限公司、国有独资公司和两上以上的国有企业或者其他两个以上的国有投资主体投资设立的有限责任公司为筹集生产经营资金可以发行公司债券。

(1)股份有限公司的净资产额不低于人民币3000万元,有限责任公司的净资产额不低于人民币6000万元。

(2)累计债券总额不超过公司净资产额的40%

(3)最近3年平均可分配利润足以支付公司债券1年的利息

(4)债券的利率不得超过国务院限定的利率水平,且筹集的资金用途符合国家产业政策

(5)前一次发行的公司债尚未募足或已发行的债券及债务有违约或延迟支付本息的不得再次发行公司债

3)由董事会制订方案股东会决议,或由国家授权投资的机构及部门作出发行决定后。须上主管部门审批确定发行规模。

4)与证券经营机构签订债券包销或代销协议。公开发行的公司债面总值超过去人民币5000万时,由承销团承销。

4、可转换公司债券(可转债)

1)在一定期间内依据约定的条件可以转换成公司股份的可转债采取记名式无纸化发行方式,最短期限为3年、最长5年。可转换债券可以依法转让、质押和继承。

⑴最近3年连续盈利,且最近3年净资产利润率平均在10%以上;属于能源、原材料、基础设施类的公司可以略低,但是不得低于7%;

⑵可转换公司债券发行后,资产负债率不高于70%;

⑶累计债券余额不超过公司净资产额的40%;

⑷筹集资金的投向符合国家产业政策;

⑸可转换公司债券的利率不超过银行同期存款的利率水平;

⑹可转换公司债券的发行额不少于人民币1亿元;

3)重点国有企业发行可转换公司债券,除应当符合上述⑶⑷⑸⑹⑺项条件外,还应当符合下列条件:

⑴最近3年连续盈利,且最近3年的财务报告已经具有从事证券业务资格的会计师事务所审计;

⑵有明确、可行的企业改制和上市计划;

⑷有具有代为清偿债务能力的保证人的担保

4)由省级政府或行业主管部门推荐,报送证监会审批

5)发行人必须公布可转换公司债券募集说明书

6)经向证监会提出上市申请,可转债可在发行人股票上市或者拟上市的证券交易所上市交易,并在上市前5个工作日将上市公告书刊登

7)在发行结束后6个月后,持有人可以依据约定的条件随时转换股份。重点国有企业发行可转换公司债券,在该企业改建为股份有限公司且其股票上市后,持有人可以依据约定的条件随时转换股份

8)发行人应当在每一季度结束后的2个工作日内,向社会公布因可转换公司债券转换为股份所引起的股份变动情况。转换为股份累计达到公司发行在外普通股的10%时,发行人应当及时将有关情况予以公告。

9)可转换公司债券持有人请求转换股份时,所持债券面额不足一股股份的部分,发行人应当以现金偿还。法人因可转换公司债券转换为股份,直接或者间接持有上市公司发行在外的普通股达到5%时,应当在3个工作日内,向中国证监会、证券交易所和上市公司作出书面报告,并向社会公告。

10)重点国有企业发行可转换公司债券,转换期满时仍未转换为股份的,利息一次性支付,不计复利。可转换公司债券到期未转换的,发行人应当按照可转换公司债券募集说明书的约定,于期满后5个工作日内偿还本息。

谢谢不过我还想问一下就是可以签订债券包销或代销协议的“证券经营机构”有哪些包括银行吗?还是只有证券公司可以?

具有发行资格的国有商业银行,以及政策性银行是可以的。

四:股票承销商有哪些公司

1、净资产不低于 亿元,净资本不低于人民币2亿元;2、近3年在新股发行中,担任主承销商不少于3次或担任副主承销商不少于6次;

4、证券承销业务专业人员在10名以上,具备相应的会计、法律、计算机专业人员;

5、作为首次公开发行股票的主承销商,近半年没有出现在承销期内售出股票不足公开发行总数20%的记录。

五:债券承销商有哪些

财联社(上海,

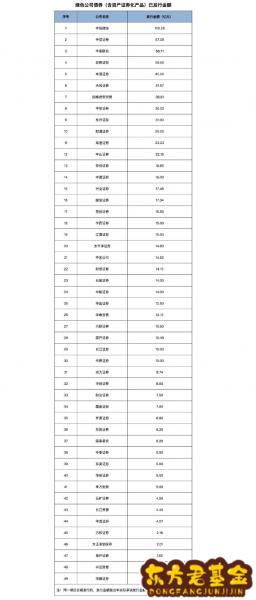

从绿色公司债来看,2020年全年,49家证券公司作为绿色公司债券主承销商或绿色资产证券化产品管理人(沪深交易所市场)共承销发行76只产品,合计金额904.65亿元,同比上一年的985亿下滑8%;其中资产证券化产品14只172.55亿元。

其中,中信建投以109.28亿元承销金额持续稳居第一位,中信证券(67.09亿元)、华泰联合证券(58.7亿元)分别位居第二、三位。中泰证券从2019年的第3位下滑至第38位,保荐规模从73.75亿元缩减至5.5亿元。

从创新创业公司债来看,17家证券公司承销发行20只创新创业公司债,合计金额135.20亿元,同比上一年的31.10亿元增长334.73%。其中,中信证券以20.5亿元金额位居行业第一,紧随其后的海通证券(15亿元)、国信证券(23.98亿元)分别位居第二、第三。

从地方政府债券来看,71家证券公司参与地方政府债券合计中标金额4208.30亿元,同比上一年的3301亿元增长27.48%;合计中标地区32个。其中,中信证券以400.2亿元中标金额排名第一,东方证券、中信建投分别以351.52亿元、259.67亿元位居亚季军。

申港、浙商主承销5家绿色公司债位居第一

在绿色公司债券(含资产证券化产品)主承销(或管理人)家数方面,申港证券、浙商证券以5家在47家券商中并列第一。随后的中信证券以4.48家的成绩位列第三,中信建投以4.32家的成绩位列第四,东吴证券以4家的成绩位居第五。

前五家的绿色公司债券主承销家数均不低于4家。而东兴证券(3家)、国泰君安资管(3家)、中山证券(2.5家)、中金公司(2.45家)、国信证券(2.42家)位列第6至第10位。

此外,天风证券(2.33家)、华泰联合(2.28家)主承销家数均超过2家。财达证券、长城证券、华泰资管、平安资管、首创证券的主承销(或管理人)家数均为2家。

绿色债中信建投、中信、华泰联合居前三

从绿色公司债券已发行金额来看,中信建投以109.28亿元位居49家券商中的第一位,中信证券以67.09亿元发行金额位居第二,华泰联合证券以58.7亿元位居第三。浙商证券以58.6亿元位居第四,申港证券以45亿元位居第五。

与上一年情况相比,中信建投稳居冠军宝座,规模“稳中略升”;中信证券虽然继续维持第二位,但同比上年的保荐规模90亿元减少了23亿;华泰联合证券则从2019年的第4位上升至2020年第3位,保荐规模下滑了约9亿。而中泰证券从2019年的第3位下滑至第38位,保荐规模从73.75亿元缩减至5.5亿元。

绿色公司债券已发行金额第六至第十位,分别是天风证券(41.57亿元)、国泰君安资管(38.81亿元)、平安证券(36.02亿元)、东兴证券(31亿元)、财通证券(26.5亿元)。

值得注意的是,2020的绿色债总承销金额为904.65亿元,同比上一年的985亿下滑8%。上述十家券商绿色公司债承销总金额为512.58亿元,占比高达57%,行业集中度明显。

17家券商承销发行双创债135亿,同比增超3倍

为拓宽中小企业融资渠道,监管部门2016年开始大力推进创新创业公司债试点。但由于创新创业债利率居高、券商对发行人设置隐形财务指标门槛等原因,少有应者,券商参与创新创业债的热情仍有待提升。

2020年共有17家券商承销发行了创新创业公司债,累计承销发行20只,已发行总金额135.2亿元,同比上一年的31.10亿元增长334.73%。

在创新创业公司债主承销家数方面,东吴证券以4.5家位居行业第一,紧随其后的是中信证券,以2.5家位居第二,国信证券以1.83家位居第三。

创新创业公司债主承销家数不低于1家的,还包括国泰君安、中金公司、安信证券、渤海证券、首创证券、天风证券。

在承销金额方面,2020年,17家公司累计发行了135.2亿元创新创业公司债。其中,中信证券以20.5亿元金额位居行业第一,紧随其后的海通证券(15亿元)、国信证券(23.98亿元)分别位居第二、第三。

此外,创新创业公司债发行金额超过10亿元的,还包括中信建投(13.03亿元)、国泰君安(12.5亿元)。

71家券商中标地方政府债4208亿

从地方政府债券来看,2020年,71家券商参与地方政府债券承销,合计中标金额4208.30亿元,同比上一年的3301亿元增长27.48%。

从地方政府债券实际中标金额来看,中信证券以400.2亿元排名第一,东方证券以351.52亿元排名第二,实际中标金额超过200亿的还包括中信建投

(259.67亿元)、华泰证券(256.87亿元)、申万宏源(204.38亿元),分别位居第三至五位。

此外,排名第6至第12位的券商还包括:国泰君安(159.33亿元)、海通证券(165.51亿元)、光大证券(163.81亿元)、九州证券(133.90亿元)、兴业证券(114.62亿元)、民生证券(107.90亿元)、广发证券(104.55亿元)。

与2019年相比,华泰证券排名上升2位,实际中标金额增加约70亿元;海通证券上升了1个位次,增加20亿元;而国泰君安则下滑了2个位次,规模也有所缩减。

从地方政府债券实际中标地区数来看,国泰君安、海通证券均中标29个地区,东方证券、中信建投、中信证券中标28个地区,广发证券、华泰证券、申万宏源、兴业证券中标27个地区。

绿色债发展前景优

对比2019年数据来看,券商债券承销业务稳中有升,尤其是创新创业公司债、地方政府债券业务,两项业务承销金额同比增长334.73%、27.48%。

在三项业务之中,绿色公司债总承销金额受疫情影响而有所下滑。2019年42家证券公司作为绿色公司债券主承销商或绿色资产证券化产品管理人(沪深交易所市场)共承销发行59只产品,合计金额985.05亿元。而2020的49家券商承销发行的绿色公司债总承销金额为904.66亿元,同比下滑8%。

绿色债券市场的发展前景较好,即使现在仅占整个债券市场的一小部分,但近几年却呈现了爆发式增长态势。

气候债券倡议组织(CBI)2021年1月25日发布了一份报告。报告显示,截至2020年年底,全球绿色债券发行量达到了创纪录的2695亿美元,今年可能达到4000至4500亿美元。

2020年底举行的中央经济工作会议指出,2021年的重要任务之一是做好碳达峰、碳中和工作。中国人民银行行长易纲在新加坡金融科技节上的演讲提到,为实现这一目标,货币政策在明年和未来长期一方面将更加

“我们中国的绿色金融起步比较早,已经有了比较好的基础,目前中国的绿色债券的余额超过1万亿,在全世界居第2位。下一步,我们关键要做好绿色金融政策的设计和规划。”易纲如此表示。